“Tiền tăng ca có tính thuế TNCN không?” Đây là thắc mắc không của riêng ai khi làm thêm giờ. Để giúp bạn giải đáp tường tận câu hỏi này, đồng thời hướng dẫn chi tiết cách tính thuế thu nhập cá nhân đối với khoản tiền làm thêm giờ, AZTAX đã tổng hợp những thông tin cần thiết về tiền tăng ca có tính thuế TNCN không trong bài viết dưới đây. Hãy cùng theo dõi để nắm vững quyền lợi và nghĩa vụ thuế của mình bạn nhé!

1. Tiền tăng ca có tính thuế TNCN không?

Không. Tiền lương tăng ca được miễn thuế thu nhập cá nhân là phần tiền lương tăng ca vượt quá số tiền lương làm việc trong giờ theo quy định của pháp luật.

Theo quy định tại Điều 3 Thông tư 111/2013/TT-BTC, thu nhập chịu thuế thu nhập cá nhân (TNCN) từ tiền lương và tiền công bao gồm:

- Tiền lương và tiền công: Đây là khoản tiền mà người lao động nhận từ người sử dụng lao động theo thỏa thuận để thực hiện công việc. Các hình thức trả lương bao gồm:

- Tiền lương theo chức danh hoặc công việc cụ thể.

- Tiền lương theo sản phẩm hoặc theo hợp đồng khoán.

- Tiền lương tính theo giờ, ngày, tuần, tháng hoặc năm.

- Tiền lương tạm tính hoặc theo hóa đơn.

- Tiền lương trong thời gian nghỉ phép, nghỉ lễ, nghỉ Tết, nghỉ ốm, nghỉ thai sản, hoặc nghỉ dưỡng sức, phục hồi sức khỏe.

- Tiền lương khi người lao động ngừng việc, tạm hoãn hợp đồng lao động, hoặc nghỉ không hưởng lương theo quy định của pháp luật.

- Tiền lương cho những người làm việc ở các vùng có điều kiện kinh tế – xã hội khó khăn.

- Tiền lương cho nhân viên tại các doanh nghiệp trong khu công nghiệp hoặc khu kinh tế.

- Tiền lương cho người lao động trong các doanh nghiệp có vốn đầu tư nước ngoài.

- Tiền thù lao: Là khoản tiền mà người lao động nhận được từ việc tham gia các hoạt động văn hóa, thể thao, giải trí, hội nghị, hội thảo, biểu diễn nghệ thuật hoặc thi đấu thể thao.

- Tiền thưởng: Là khoản tiền người lao động nhận khi đạt thành tích xuất sắc trong sản xuất, kinh doanh, lao động, học tập, công tác, thi đua hoặc trong các trường hợp khác theo quy định của pháp luật hoặc thỏa thuận.

Ngoài ra, thu nhập từ công việc làm thêm ngoài giờ cũng được coi là thu nhập từ tiền lương và tiền công và thuộc đối tượng chịu thuế TNCN. Tuy nhiên, theo quy định tại điểm i khoản 1 Điều 3 Thông tư 111/2013/TT-BTC, phần tiền lương, tiền công trả cao hơn cho những giờ làm việc vào ban đêm hoặc làm thêm giờ sẽ được miễn thuế TNCN, dựa trên tiền lương thực tế phải trả cho các giờ làm việc đó so với tiền lương tính theo ngày làm việc bình thường.

Xem thêm: Cách tính lương tăng ca

2. Cách tính thuế TNCN đối với tiền tăng ca

Căn cứ vào khoản 2,3 Điều 7 Thông tư 111/2013/TT-BTC quy định tiền lương của người lao động có thu nhập do tăng ca, làm thêm giờ, làm đêm khi tính thuế TNCN thì cách tính thuế tncn đối với tiền tăng ca sẽ dựa theo công thức chung sau:

| Thuế thu nhập cá nhân phải nộp | = | Thu nhập tính thuế | x | Thuế suất |

Trong đó:

Thuế suất được tính theo lũy tiến từng phần gồm 7 bậc thuế, bậc thuế càng cao thì thuế suất càng lớn

| Bậc thuế | Phần thu nhập tính thuế/tháng

(đơn vị: triệu đồng) |

Phần thu nhập tính thuế/năm

(đơn vị: triệu đồng) |

Thuế suất (%) |

| 1 | Đến 5 | Đến 60 | 5 |

| 2 | Trên 5 đến 10 | Trên 60 đến 120 | 10 |

| 3 | Trên 10 đến 18 | Trên 120 đến 216 | 15 |

| 4 | Trên 18 đến 32 | Trên 216 đến 384 | 20 |

| 5 | Trên 32 đến 52 | Trên 384 đến 624 | 25 |

| 6 | Trên 52 đến 80 | Trên 624 đến 960 | 30 |

| 7 | Trên 80 | Trên 960 | 35 |

Các bước tính thuế

Bước 1: Xác định thu nhập phải chịu thuế

Thu nhập chịu thuế = Tổng thu nhập từ lương, thưởng – Các khoản miễn thuế

Điều này có nghĩa là bạn lấy tổng số tiền lương, thu nhập được nhận, sau đó trừ đi các khoản được miễn thuế, bao gồm tiền công nhận được khi làm thêm giờ vào ban đêm hoặc trong giờ làm thêm.

Bước 2: Tính các khoản giảm trừ

Bước 3: Xác định thu nhập phải tính thuế

Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ

Bước 4: Tính số thuế phải nộp

Số thuế TNCN phải nộp = Thu nhập tính thuế x Mức thuế suất

Thời gian làm thêm giờ và chi phí hợp lý của doanh nghiệp

Theo Điều 60 của Nghị định 145/2020/NĐ-CP, thời gian làm thêm giờ được giới hạn dựa trên thời gian làm việc của người lao động. Cụ thể:

- Thời gian làm thêm vào ngày làm việc thông thường không được vượt quá 50% số giờ làm việc bình thường trong một ngày.

- Nếu áp dụng thời gian làm việc theo tuần thì tổng số giờ làm việc bình thường và giờ làm thêm không được quá 12 giờ/ngày.

- Trong trường hợp lao động bán thời gian, tổng số giờ làm việc và giờ làm thêm cũng không được vượt quá 12 giờ/ngày.

Xem thêm: Hạch toán lương theo thông tư 133

3. Quy định đối với tiền tăng ca, làm thêm giờ như thế nào?

Theo quy định tại điểm i khoản 1 Điều 3 Thông tư 111/2013/TT-BTC, nội dung văn bản đã nêu rõ các trường hợp thu nhập không thuộc diện tính thuế thu nhập cá nhân:

Các khoản thu nhập được miễn thuế

1. Căn cứ quy định tại Điều 4 của Luật Thuế thu nhập cá nhân, Điều 4 của Nghị định số 65/2013/NĐ-CP, các khoản thu nhập được miễn thuế bao gồm:

…

i) Thu nhập từ phần tiền lương, tiền công làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương, tiền công làm việc ban ngày, làm việc trong giờ theo quy định của Bộ luật Lao động. Cụ thể như sau:

i.1) Phần tiền lương, tiền công trả cao hơn do phải làm việc ban đêm, làm thêm giờ được miễn thuế căn cứ vào tiền lương, tiền công thực trả do phải làm đêm, thêm giờ trừ (-) đi mức tiền lương, tiền công tính theo ngày làm việc bình thường.

….

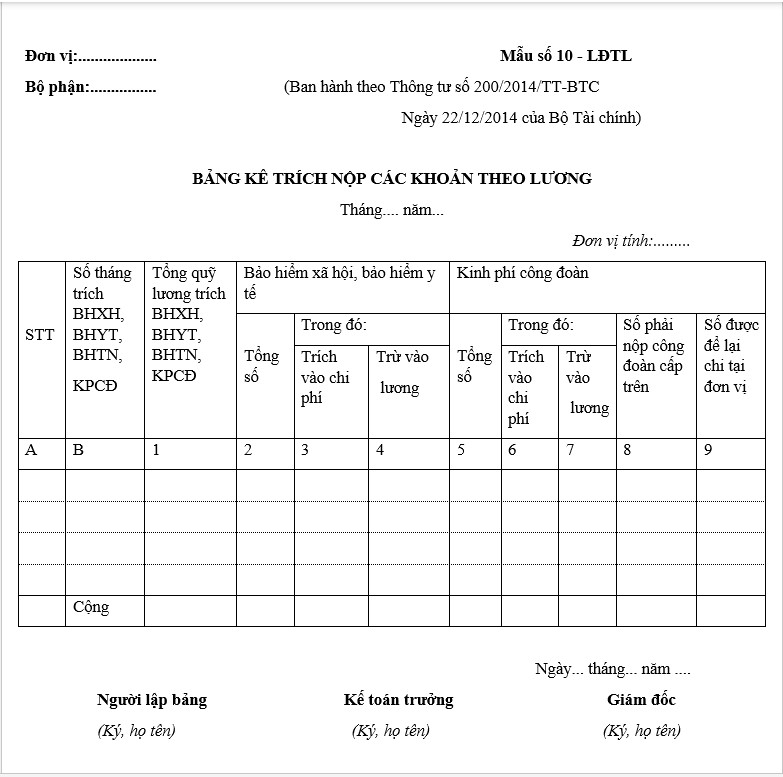

i.2) Tổ chức, cá nhân trả thu nhập phải lập bảng kê phản ánh rõ thời gian làm đêm, làm thêm giờ, khoản tiền lương trả thêm do làm đêm, làm thêm giờ đã trả cho người lao động. Bảng kê này được lưu tại đơn vị trả thu nhập và xuất trình khi có yêu cầu của cơ quan thuế.

…

Theo điều luật về các khoản thu nhập không phải chịu thuế thu nhập cá nhân, phần tiền lương, tiền công nhận được khi làm việc vào ban đêm hoặc làm thêm giờ sẽ được tính cao hơn so với mức lương, công thông thường vào ban ngày, tuân theo Bộ luật Lao động.

Theo quy định, tiền làm thêm giờ được miễn thuế thu nhập cá nhân, nhưng chỉ phần thu nhập vượt mức lương, tiền công của giờ làm việc bình thường theo Bộ luật Lao động sẽ không thuộc diện chịu thuế.

Số tiền lương, tiền công thực tế nhận được cao hơn do làm việc vào ban đêm hoặc ngoài giờ hành chính sẽ được miễn thuế TNCN sau khi đã loại bỏ phần lương, công được tính cho một ngày làm việc thông thường.

4. Những lưu ý về việc tính thuế phải nộp khi có thêm tiền làm thêm giờ

Thu nhập từ việc làm thêm ngoài giờ cũng được xem như một phần thu nhập từ tiền lương, tiền công và phải chịu thuế TNCN. Tuy nhiên, theo quy định tại Điều 3 Thông tư 111/2013/TT-BTC, phần tiền lương, tiền công trả cao hơn do làm việc ban đêm, làm thêm giờ sẽ được miễn thuế TNCN. Điều này căn cứ vào sự chênh lệch giữa tiền lương, tiền công thực trả trong ca làm thêm giờ và tiền lương, tiền công tính theo ngày làm việc bình thường. Dưới đây là một vài lưu ý khi tính thuế phải nộp khi có thêm tiền làm thêm giờ:

- Khi tính số thuế cần nộp khi có tiền làm thêm giờ, cần chú ý các điểm sau:

- Thu nhập từ làm thêm giờ được xem xét như một phần thu nhập từ tiền lương, tiền công và thuộc đối tượng chịu thuế TNCN.

- Phần tiền lương, tiền công trả cao hơn do làm việc ban đêm, làm thêm giờ sẽ được miễn thuế TNCN. Phần này được tính dựa trên sự chênh lệch giữa tiền lương, tiền công thực trả trong ca làm thêm giờ và tiền lương, tiền công tính theo ngày làm việc bình thường.

- Phần tiền lương làm thêm giờ còn lại sẽ thuộc đối tượng tính thuế TNCN và được áp dụng biểu thuế lũy tiến từng phần.

- Để tính số thuế cần nộp khi có tiền làm thêm giờ, ta thực hiện các bước sau:

- Tính tổng thu nhập từ tiền lương, tiền công trong tháng, bao gồm cả tiền lương làm thêm giờ.

- Tính phần tiền lương làm thêm giờ được miễn thuế TNCN.

- Tính phần tiền lương làm thêm giờ còn lại thuộc đối tượng tính thuế TNCN.

- Tính số thuế TNCN cần nộp đối với phần tiền lương làm thêm giờ còn lại bằng cách nhân phần tiền lương làm thêm giờ còn lại với thuế suất của bậc thuế tương ứng.

Ví dụ: Một người lao động có mức lương cơ bản là 5 triệu đồng/tháng. Trong tháng, người lao động làm thêm 10 giờ, mỗi giờ được trả 100.000 đồng. Phần tiền lương làm thêm giờ được tính và miễn thuế TNCN như đã mô tả, sau đó phần tiền lương còn lại sẽ được áp dụng thuế TNCN theo tỷ lệ tương ứng.

4. Mức lương phải đóng thuế thu nhập cá nhân 2025

Theo Nghị quyết 954/2020/UBTVQH14, mức giảm trừ gia cảnh đã được điều chỉnh như sau:

- Đối với người nộp thuế, mức giảm trừ là 11 triệu đồng/tháng (tương đương 132 triệu đồng/năm).

- Đối với mỗi người phụ thuộc, mức giảm trừ là 4,4 triệu đồng/tháng.

Vì vậy, nếu mức lương của người lao động vượt quá 11 triệu đồng/tháng (132 triệu đồng/năm), họ sẽ phải nộp thuế thu nhập cá nhân.

5. Tiền phụ cấp phải đóng thuế thu nhập cá nhân không?

Theo quy định hiện hành, phụ cấp ăn trưa, ăn ca được xác định khi tính thuế TNCN như sau:

- Nếu doanh nghiệp cung cấp bữa ăn giữa ca, ăn trưa dưới hình thức trực tiếp nấu ăn, mua suất ăn, hoặc cấp phiếu ăn, thì số tiền này được miễn thuế TNCN.

- Nếu doanh nghiệp không cung cấp bữa ăn mà chi tiền ăn cho người lao động, thì số tiền này được miễn thuế tối đa 730.000 đồng/người/tháng. Nếu số tiền ăn vượt quá 730.000 đồng/tháng, phần vượt sẽ phải chịu thuế TNCN.

- Trường hợp doanh nghiệp tổ chức bữa ăn giữa ca dưới hình thức trực tiếp nấu ăn và cũng chi tiền ăn cho người lao động, thì phần bữa ăn được miễn thuế TNCN, còn phần tiền ăn nhận được bằng tiền sẽ được miễn thuế nếu không vượt quá 730.000 đồng/người/tháng.

Ví dụ:

- Trong tháng 3/2024, Anh Nguyễn Văn Mạnh nhận phụ cấp ăn trưa là 650.000 đồng, vì số này không vượt quá 730.000 đồng nên Anh Mạnh sẽ không phải chịu thuế TNCN.

- Trong tháng 5/2024, Chị Nguyễn Thị Hiền nhận phụ cấp ăn trưa là 1.000.000 đồng, trong đó 730.000 đồng được miễn thuế, và số còn lại (270.000 đồng) sẽ phải chịu thuế TNCN.

Bài viết trên đây AZTAX đã giải đắp thắc mắc về câu hỏi “Tiền tăng ca có tính thuế tncn không?”, cũng như cung cấp cách tính thuế TNCN đối với tiền tăng ca. Các bạn đọc có thể tham khảo để áp dụng nhé! Hy vọng bài viết sẽ cung cấp được những thông tin hữu ích cho bạn. Ngoài ra, nếu bạn còn thắc mắc nào về lương tăng ca có tính thuế tncn không hãy liên hệ ngay với AZTAX để được tư vấn miễn phí nhé!

6. Các câu hỏi thường gặp

6.1 Tiền làm thêm vượt 200 giờ một năm có được miễn thuế TNCN?

Theo Tổng cục Thuế, khi tính tiền lương làm thêm giờ, cần tuân thủ quy định về số giờ làm thêm theo luật lao động: tối đa không quá 200 giờ/năm, trường hợp đặc biệt không quá 300 giờ/năm theo điều 106 của Bộ Luật Lao động năm 2012. Vi phạm quy định này được coi là vi phạm pháp luật. Do đó, phần thu nhập từ tiền lương làm thêm giờ, làm việc ban đêm sẽ được miễn thuế TNCN nếu số giờ làm thêm không vượt quá mức 200 giờ như đã quy định.

6.2 Phụ cấp ca đêm có tính thuế TNCN không?

Phụ cấp ca đêm thường được xem xét là một phần của thu nhập từ tiền lương, tiền công, và thường phải chịu thuế thu nhập cá nhân (TNCN). Tuy nhiên, việc áp dụng thuế TNCN cho phụ cấp ca đêm phụ thuộc vào quy định cụ thể của pháp luật thuế và quy định của cơ quan thuế địa phương.

6.3 Doanh nghiệp có phải lập bảng kê lương tăng ca, làm ca đêm trả cho NLĐ không?

Câu trả lời là có. Theo quy định pháp luật lao động hiện hành, người sử dụng lao động cần phải thể hiện rõ ràng các khoản thu nhập như tiền tăng ca, làm đêm trong bảng lương hoặc bảng kê chi trả lương gửi cho người lao động. Việc này giúp đảm bảo tính minh bạch, chính xác, và là căn cứ để người lao động kiểm tra, đối chiếu quyền lợi của mình.