Lương tháng 13 có tính thuế TNCN không chính là câu hỏi được rất nhiều người lao động và chủ doanh nghiệp quan tâm. Vậy, quý doanh nghiệp cần lưu ý những gì về lương tháng 13? Cách tính thuế TNCN từ thưởng Tết, lương tháng 13 ra sao? Mời quý độc giả cùng theo dõi bài viết dưới đây để có thêm thông tin chi tiết!

1. Lương tháng 13 có bị tính thuế TNCN không?

Câu trả lời là có Lương tháng 13 không thuộc các khoản thu nhập được miễn thuế thu nhập cá nhân (TNCN). Vì vậy, lương tháng 13 vẫn bị tính thuế TNCN.

Theo quy định tại điểm e, khoản 2, Điều 2 của Thông tư 111/2013/TT-BTC (được sửa đổi, bổ sung bởi Điều 11 của Thông tư 92/2015/TT-BTC) về các khoản thu nhập chịu thuế thu nhập cá nhân như sau:

Các khoản thu nhập chịu thuế

Theo quy định tại Điều 3 Luật Thuế thu nhập cá nhân và Điều 3 Nghị định số 65/2013/NĐ-CP, các khoản thu nhập chịu thuế thu nhập cá nhân bao gồm:

…

2. Thu nhập từ tiền lương, tiền công

Thu nhập từ tiền lương, tiền công là thu nhập người lao động nhận được từ người sử dụng lao động, bao gồm:

…

e) Các khoản thưởng bằng tiền hoặc không bằng tiền dưới mọi hình thức, kể cả thưởng bằng chứng khoán, trừ các khoản tiền thưởng sau đây:

e.1) Tiền thưởng kèm theo các danh hiệu được Nhà nước phong tặng, bao gồm cả tiền thưởng kèm theo các danh hiệu thi đua, các hình thức khen thưởng theo quy định của pháp luật về thi đua, khen thưởng, cụ thể:

e.1.1) Tiền thưởng kèm theo các danh hiệu thi đua như Chiến sĩ thi đua toàn quốc; Chiến sĩ thi đua cấp Bộ, ngành, đoàn thể Trung ương, tỉnh, thành phố trực thuộc Trung ương; Chiến sĩ thi đua cơ sở, Lao động tiên tiến, Chiến sỹ tiên tiến.

e.1.2) Tiền thưởng kèm theo các hình thức khen thưởng.

e.1.3) Tiền thưởng kèm theo các danh hiệu do Nhà nước phong tặng.

e.1.4) Tiền thưởng kèm theo các giải thưởng do các Hội, tổ chức thuộc các Tổ chức chính trị, Tổ chức chính trị – xã hội, Tổ chức xã hội, Tổ chức xã hội – nghề nghiệp của Trung ương và địa phương trao tặng phù hợp với điều lệ của tổ chức đó và phù hợp với quy định của Luật Thi đua, Khen thưởng.

e.1.5) Tiền thưởng kèm theo giải thưởng Hồ Chí Minh, giải thưởng Nhà nước.

e.1.6) Tiền thưởng kèm theo Kỷ niệm chương, Huy hiệu.

e.1.7) Tiền thưởng kèm theo Bằng khen, Giấy khen.

Thẩm quyền ra quyết định khen thưởng, mức tiền thưởng kèm theo các danh hiệu thi đua, hình thức khen thưởng nêu trên phải phù hợp với quy định của Luật Thi đua khen thưởng.

e.2) Tiền thưởng kèm theo giải thưởng quốc gia, giải thưởng quốc tế được Nhà nước Việt Nam thừa nhận.

e.3) Tiền thưởng về cải tiến kỹ thuật, sáng chế, phát minh được cơ quan Nhà nước có thẩm quyền công nhận.e.4) Tiền thưởng về việc phát hiện, khai báo hành vi vi phạm pháp luật với cơ quan Nhà nước có thẩm quyền.

Như vậy, theo quy định nêu trên, tiền lương tháng 13 không được miễn thuế thu nhập cá nhân (TNCN). Vì thế, lương tháng 13 được xác định là khoản thu nhập chịu thuế TNCN.

Xem thêm: Lương bao nhiêu phải đóng thuế thu nhập cá nhân

2. Lương tháng 13 có được giảm trừ gia cảnh không?

Có, lương tháng 13 được tính vào thu nhập chịu thuế thu nhập cá nhân (TNCN) và do đó được áp dụng các khoản giảm trừ gia cảnh theo quy định. Cụ thể, khi tính thuế TNCN, tổng thu nhập (bao gồm cả lương tháng 13) sẽ được giảm trừ gia cảnh cho bản thân người nộp thuế và người phụ thuộc trước khi xác định số thuế phải nộp.

Xem thêm: Thuế thu nhập cá nhân từ tiền lương tiền công

3. Lương tháng 13 tính thuế TNCN như thế nào?

Công thức tính thuế TNCN:

| Thu nhập chịu thuế | = | Tổng thu nhập | – | Các khoản miễn thuế |

| Thu nhập tính thuế | = | Thu nhập chịu thuế | – | Các khoản giảm trừ |

| Thuế TNCN phải nộp | = | Thu nhập tính thuế | x | Thuế suất |

Các bước tính thuế TNCN

- Bước 1: Tính tổng thu nhập

- Bước 2: Xác định các khoản được miễn thuế TNCN

- Bước 3: Tính thu nhập chịu thuế

- Bước 4: Xác định một số khoản giảm trừ

- Bước 5: Tính thu nhập tính thuế

- Bước 6: Tính thuế TNCN phải nộp

Thuế suất tính thuế TNCN tính theo bậc thu nhập, mỗi bậc có một mức thuế suất khác nhau (được quy định rõ tại khoản 2 Điều 7 và Phụ lục 01/PL-TNCN Thông tư 111/2013/TT-BTC).

| Bậc | Thu nhập tính thuế /tháng | Thuế suất | Tính số thuế phải nộp | |

| Cách 1 | Cách 2 | |||

| 1 | Đến 5 triệu đồng | 5% | 0 triệu đồng + 5% TNTT | 5% TNTT |

| 2 | Trên 05 đến 10 triệu đồng | 10% | 0,25 triệu đồng + 10% TNTT trên 5 triệu đồng | 10% TNTT – 0,25 triệu đồng |

| 3 | Trên 10 đến 18 triệu đồng | 15% | 0,75 triệu đồng + 15% TNTT trên 10 triệu đồng | 15% TNTT – 0,75 triệu đồng |

| 4 | Trên 18 đến 32 triệu đồng | 20% | 1,95 triệu đồng + 20% TNTT trên 18 triệu đồng | 20% TNTT – 1,65 triệu đồng |

| 5 | Trên 32 triệu đồng đến 52 triệu đồng | 25% | 4,75 triệu đồng + 25% TNTT trên 32 triệu đồng | 25% TNTT – 3,25 triệu đồng |

| 6 | Trên 52 đến 80 triệu đồng | 30% | 9,75 triệu đồng + 30% TNTT trên 52 triệu đồng | 30 % TNTT – 5,85 triệu đồng |

| 7 | Trên 80 triệu đồng | 35% | 18,15 triệu đồng + 35% TNTT trên 80 triệu đồng | 35% TNTT – 9,85 triệu đồng |

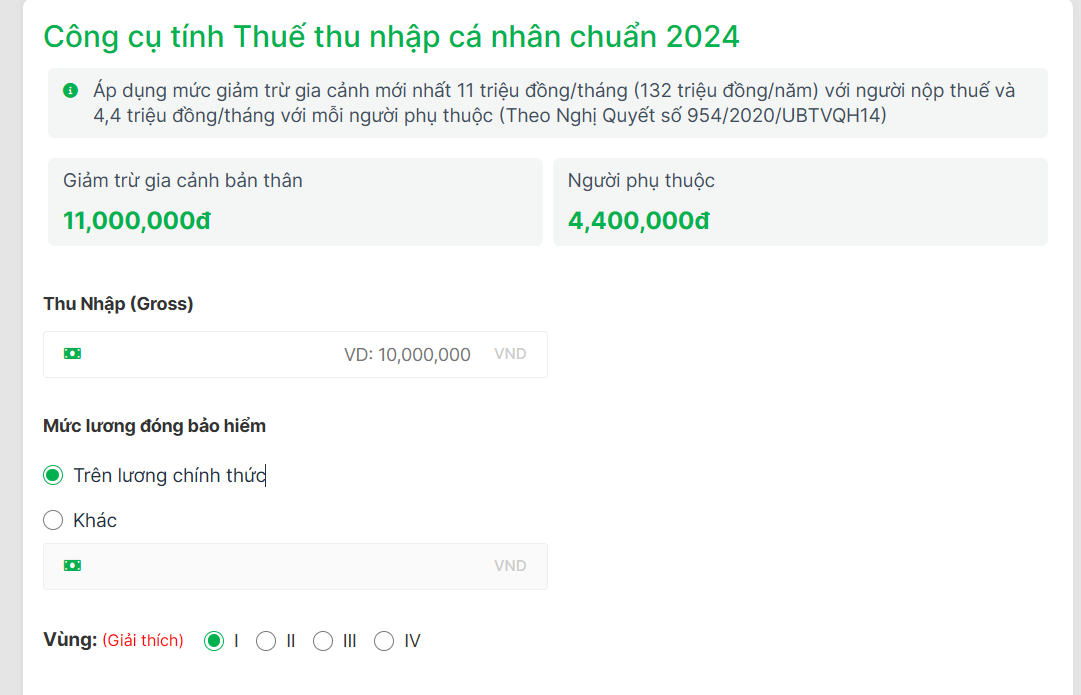

Công cụ tính thuế TNCN

- Bước 1: Truy cập hệ thống tính thuế TNCN tại đây

- Bước 2: Điền tổng thu nhập trong tháng.

- Ghi chú: Tổng thu nhập trong tháng bao gồm tiền lương, tiền công, thưởng (đã trừ các khoản bảo hiểm bắt buộc như bảo hiểm xã hội (8%), bảo hiểm y tế (1,5%), bảo hiểm thất nghiệp (1%)).

- Bước 3: Điền số lượng người phụ thuộc (nếu có).

- Kết thúc, hệ thống sẽ cung cấp kết quả về số tiền thuế TNCN bạn phải nộp mỗi tháng, bao gồm giải thích rõ về các bậc thuế và thuế suất tương ứng.

Xem thêm: Tiền tăng ca có tính thuế tncn không?

Xem thêm: Dịch vụ làm work permit AZTAX

4. Tiền lương tháng 13 có được đưa vào chi phí hợp lý để khấu trừ thuế TNCN hay không?

Theo Điều 4 Thông tư 96/2015/TT-BTC (sửa đổi tại Thông tư 25/2018/TT-BTC), các khoản chi không được trừ khi xác định thu nhập chịu thuế bao gồm:

Chi tiền lương, tiền công và các khoản phải trả khác cho người lao động mà doanh nghiệp đã hạch toán vào chi phí sản xuất kinh doanh nhưng thực tế không chi trả hoặc không có chứng từ thanh toán hợp lệ.

Tiền lương, tiền thưởng cho người lao động không được ghi rõ điều kiện và mức hưởng trong một trong các hồ sơ sau: Hợp đồng lao động, Thỏa ước lao động tập thể, Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn, Quy chế thưởng do Chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc được quy định theo quy chế tài chính của Công ty, Tổng công ty.

Căn cứ Công văn 73512/CT-TTHT năm 2018 của Cục Thuế TP Hà Nội:

Trường hợp công ty chi trả lương tháng thứ 13 cho người lao động, nếu được ghi rõ điều kiện và mức hưởng trong một trong các hồ sơ sau:

- Hợp đồng lao động.

- Thỏa ước lao động tập thể.

- Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn.

- Quy chế thưởng do Chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng công ty.

Khoản chi này được hạch toán vào chi phí hợp lý khi xác định thuế thu nhập doanh nghiệp (không thuộc khoản chi phúc lợi theo Điều 4 Thông tư 96/2015/TT-BTC).

Thu nhập từ lương tháng thứ 13 của người lao động là thu nhập chịu thuế TNCN từ tiền lương, tiền công.

Đối với cá nhân là thành viên góp vốn của Công ty có thu nhập từ lợi tức ghi tăng vốn, phải nộp thuế TNCN cho hoạt động đầu tư vốn, trừ đi lợi tức của doanh nghiệp tư nhân, công ty trách nhiệm hữu hạn một thành viên do cá nhân làm chủ.

Như vậy, lương tháng 13 được coi là chi phí hợp lý để khấu trừ thuế thu nhập doanh nghiệp nếu được ghi cụ thể điều kiện và mức hưởng trong một trong các hồ sơ sau:

- Hợp đồng lao động.

- Thỏa ước lao động tập thể.

- Quy chế tài chính của công ty hoặc Quy chế thưởng của công ty.

5. Cách quyết toán thuế tncn với lương tháng 13?

Khi tiến hành tính lương tháng 13, bộ phận kế toán của doanh nghiệp cần tiến hành hạch toán lương như sau:

- Nợ TK 622, 623, 6271, 6411, 6421

- Có TK 334

Thuế thu nhập cá nhân trừ vào số lương

- Nợ TK 334

- Có TK 3335

Khi thanh toán lương tháng 13, bộ phận kế toán tiến hành hạch toán như sau:

- Nợ TK 334

- Có TK 111,112

Chứng từ hạch toán: Các quyết định về lương thưởng và hệ thống bảng lương.

Doanh nghiệp mới thành lập chưa cho nhiều kinh nghiệm để xử lý nghiệp vụ tính lương cho nhân viên. Đừng lo lắng, AZTAX đã chuẩn bị cho quý khách giải pháp tính lương tối ưu nhất. Quý khách được giải quyết toàn bộ các hoạt động liên quan tới tính lương như tính lương định kỳ, theo dõi chấm công, lập thang bảng lương, soạn thảo quy chế lương thưởng, soạn hợp đồng lao động, soạn thảo các quyết định. Kết nối ngay với AZTAX nhận ưu đãi dịch vụ tính lương tốt nhất.

Vừa rồi, AZTAX đã chia sẻ các thông tin cụ thể về lương tháng 13 có tính thuế TNCN không. Rất hy vọng, chúng tôi đã có thể giải đáp tất cả thắc mắc của người lao động và chủ doanh nghiệp. Nếu quý doanh nghiệp đang có nhu cầu sử dụng Dịch vụ tính lương, hãy liên hệ ngay với chúng tôi để được hỗ trợ trọn gói từ A – Z!

Xem thêm: Tiền làm ngoài giờ có tính thuế TNCN

Xem thêm: Thử việc có phải đóng thuế TNCN không?