Hạch toán chi phí thuế TNDN không chỉ là quá trình ghi nhận các tài khoản thuế thu nhập doanh nghiệp mà còn là công cụ giúp phản ánh chính xác tình hình hoạt động kinh doanh của doanh nghiệp và xác định lợi nhuận sau thuế của doanh nghiệp trong năm tài chính hiện tại. Vậy thuế TNDN là gì và ai phải nộp thuế này? Hạch toán chi phí TNDN – khoản 821 được áp dụng ra sao? Cùng AZTAX tìm hiểu chi tiết trong bài viết dưới đây.

1. Tài khoản 821 là tài khoản gì?

Theo quy định tại Điều 67 của Thông tư 133/2016/TT-BTC

Tài khoản 821 là tài khoản được ghi nhận trên chi phí thuế thu nhập doanh nghiệp (TNDN) . Tài khoản này phản ánh các chi phí thuế TNDN phát sinh trong năm, từ đó xác định kết quả hoạt động kinh doanh sau thuế của doanh nghiệp trong năm tài chính hiện hành.

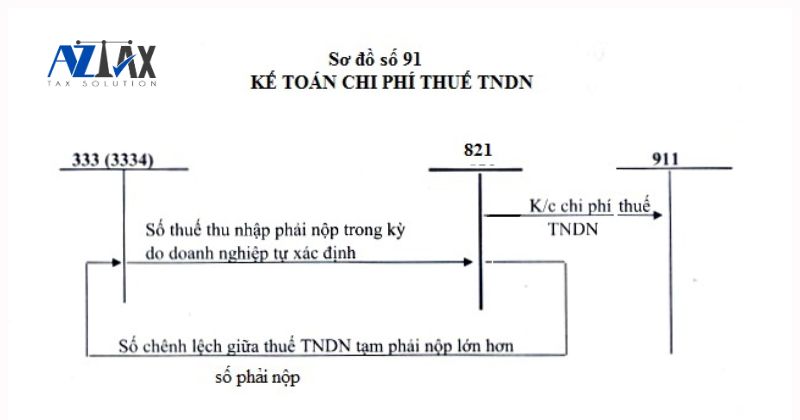

Ngoài ra, chi phí thuế thu nhập doanh nghiệp (TNDN) được ghi nhận vào tài khoản này bao gồm số thuế phải nộp dựa trên thu nhập chịu thuế trong năm và thuế suất hiện hành. Khi lập Báo cáo tài chính, kế toán cần kết chuyển chi phí thuế TNDN từ tài khoản này sang Tài khoản 911 – “Xác định kết quả kinh doanh” để tính toán lợi nhuận sau thuế trong kỳ kế toán.

2. Nguyên tắc kế toán tài khoản 821 – Chi phí thuế TNDN

Theo quy định tại Khoản 1 Điều 67 Thông tư 133/2016/TT-BTC, nguyên tắc kế toán áp dụng cho tài khoản 821 theo thông tư 133 như sau:

- Tài khoản này dùng để phản ánh chi phí thuế thu nhập doanh nghiệp phát sinh trong năm, làm căn cứ xác định kết quả hoạt động kinh doanh sau thuế của doanh nghiệp trong năm tài chính hiện hành.

- Chi phí thuế thu nhập doanh nghiệp được ghi nhận vào tài khoản này là số thuế phải nộp tính trên thu nhập chịu thuế trong năm và thuế suất hiện hành.

- Hàng quý, kế toán căn cứ vào chứng từ nộp thuế để ghi nhận số thuế tạm phải nộp vào chi phí thuế thu nhập doanh nghiệp. Cuối năm tài chính, nếu số thuế tạm phải nộp nhỏ hơn số phải nộp, kế toán ghi nhận số thuế phải nộp thêm vào chi phí thuế. Nếu số thuế tạm phải nộp lớn hơn số phải nộp, kế toán ghi giảm chi phí thuế thu nhập doanh nghiệp.

- Khi phát hiện sai sót không trọng yếu liên quan đến thuế thu nhập doanh nghiệp của các năm trước, doanh nghiệp hạch toán tăng (hoặc giảm) số thuế phải nộp vào chi phí thuế của năm phát hiện sai sót.

- Đối với các sai sót trọng yếu, kế toán điều chỉnh hồi tố.

- Khi lập Báo cáo tài chính, kế toán phải kết chuyển chi phí thuế thu nhập doanh nghiệp vào tài khoản 911 – “Xác định kết quả kinh doanh” để xác định lợi nhuận sau thuế trong kỳ kế toán.

Xem thêm: Dịch vụ kế toán thuế

3. Kết cấu và nội dung phản ánh của tài khoản 821 – Chi phí thuế TNDN

Tài khoản 821 trong bảng cân đối kế toán là tài khoản dành cho hạch toán chi phí thuế thu nhập doanh nghiệp. Chức năng của tài khoản này là ghi nhận các khoản chi phí thuế thu nhập doanh nghiệp phát sinh và biểu thị sự tăng giảm của các khoản chi phí này.

Tài khoản 821 – Chi phí thuế thu nhập doanh nghiệp bao gồm hai tài khoản cấp 2:

- Tài khoản 8211: Chi phí thuế thu nhập doanh nghiệp hiện hành

- Tài khoản 8212: Chi phí thuế thu nhập doanh nghiệp hoãn lại

Kết cấu và nội dung phản ánh của tài khoản 821 được quy định tại khoản 2 Điều 67 Thông tư 133/2016/TT-BTC như sau:

Bên Nợ:

- Chi phí thuế thu nhập doanh nghiệp phát sinh trong năm.

- Thuế thu nhập doanh nghiệp của các năm trước phải nộp bổ sung do phát hiện sai sót không trọng yếu, được ghi tăng vào chi phí thuế thu nhập doanh nghiệp của năm hiện tại.

Bên Có:

- Số thuế thu nhập doanh nghiệp thực tế phải nộp nhỏ hơn số thuế tạm phải nộp, ghi giảm chi phí thuế thu nhập doanh nghiệp đã ghi nhận trong năm.

- Số thuế thu nhập doanh nghiệp phải nộp giảm do phát hiện sai sót không trọng yếu của các năm trước, ghi giảm chi phí thuế thu nhập doanh nghiệp trong năm hiện tại.

- Kết chuyển số chênh lệch giữa chi phí thuế thu nhập doanh nghiệp phát sinh trong năm và số đã ghi giảm vào tài khoản 911 – “Xác định kết quả kinh doanh”.

Lưu ý: Tài khoản 821 – Chi phí thuế thu nhập cá nhân không có số dư cuối kỳ.

Xem thêm: Hướng dẫn hạch toán chi phí bán hàng tài khoản 641 theo Thông tư 200

4. Hướng dẫn hạch toán chi phí thuế TNDN – Tài khoản 821

Tài khoản 821 dùng để phản ánh chi phí thuế thu nhập doanh nghiệp phải nộp trong kỳ. Khi xác định thuế TNDN phải nộp, ghi Nợ TK 821 và Có TK 3334. Cuối kỳ, kết chuyển chi phí thuế TNDN vào TK 911 để xác định kết quả kinh doanh. Các bút toán này giúp đảm bảo tính chính xác trong báo cáo tài chính của doanh nghiệp.

Dựa theo Điều 17 của Thông tư số 156/2013/TT-BTC, quy định về hạch toán thuế thu nhập doanh nghiệp được thực hiện như sau:

4.1 Phương pháp hạch toán chi phí thuế TNDN hiện hành

Khi tính thuế TNDN

Mỗi quý, khi xác định số thuế TNDN tạm phải nộp theo quy định của Luật thuế thu nhập doanh nghiệp, kế toán phản ánh số thuế TNDN tạm phải nộp vào chi phí thuế thu nhập doanh nghiệp hiện hành và ghi vào ngân sách Nhà nước.

- Nợ vào tài khoản 8211: Chi phí thuế TNDN hiện hành

- Có vào tài khoản 3334: Thuế TNDN

Khi nộp thuế TNDN vào ngân sách Nhà nước (NSNN):

- Nợ vào tài khoản 3334: Thuế TNDN

- Có vào các tài khoản 111, 112…

Cuối năm tài chính, khi làm tờ khai quyết toán thuế:

- Nếu số thuế TNDN thực tế phải nộp lớn hơn số thuế TNDN đã tính tạm trong các quý trong năm, kế toán cần phải bổ sung số thuế TNDN còn phải nộp:

- Nợ vào tài khoản 8211: Chi phí thuế TNDN hiện hành

- Có vào tài khoản 3334: Thuế TNDN

- Khi mang tiền đi nộp thuế TNDN:

- Nợ vào tài khoản 3334: Thuế TNDN

- Có vào các tài khoản 111, 112

- Nếu số thuế TNDN thực tế phải nộp nhỏ hơn số đã tính tạm, kế toán giảm chi phí thuế TNDN:

- Nợ vào tài khoản 3334: Thuế TNDN

- Có vào tài khoản 8211: Chi phí thuế TNDN hiện hành

Trường hợp phát hiện sai sót từ năm trước, doanh nghiệp phải điều chỉnh hạch toán thuế TNDN tăng hoặc giảm cho năm hiện tại

- Nếu phát hiện phải nộp thuế TNDN bổ sung từ năm trước, ghi:

- Nợ vào tài khoản 8211: Chi phí thuế TNDN hiện hành

- Có vào tài khoản 3334: Thuế TNDN

- Khi mang tiền đi nộp thuế TNDN:

- Nợ vào tài khoản 3334: Thuế TNDN

- Có vào các tài khoản 111, 112

- Nếu phát hiện phải giảm thuế TNDN từ năm trước trong năm hiện tại, ghi:

- Nợ vào tài khoản 3334: Thuế TNDN

- Có vào tài khoản 8211: Chi phí thuế TNDN hiện hành

Khi kết chuyển chi phí thuế TNDN cuối kỳ kế toán:

- Nếu tài khoản 8211 có số Nợ lớn hơn số Có, chênh lệch được ghi:

- Nợ vào tài khoản 911: Xác định kết quả kinh doanh

- Có vào tài khoản 8211: Chi phí thuế TNDN hiện hành

- Nếu tài khoản 8211 có số Nợ nhỏ hơn số Có, chênh lệch được ghi:

- Nợ vào tài khoản 8211: Chi phí thuế TNDN hiện hành

- Có vào tài khoản 911: Xác định kết quả kinh doanh

Ví dụ minh họa Giả sử doanh nghiệp A có thu nhập chịu thuế trong kỳ là 1.000 triệu đồng và thuế suất thuế TNDN là 20%. Doanh nghiệp ước tính thuế TNDN phải nộp là 200 triệu đồng. Doanh nghiệp đã thực hiện thanh toán số thuế này vào cuối kỳ.

Khi ghi nhận chi phí thuế TNDN hiện hành:

- Nợ TK 821 – Chi phí thuế TNDN: 200 triệu đồng

- Có TK 3334 – Thuế TNDN phải nộp: 200 triệu đồng

Khi thực hiện thanh toán thuế:

- Nợ TK 3334 – Thuế TNDN phải nộp: 200 triệu đồng

- Có TK 111, 112 – Tiền gửi ngân hàng: 200 triệu đồng

4.2 Phương pháp hạch toán chi phí thuế TNDN hoãn lại

Khi chi phí thuế TNDN hoãn lại phát sinh trong năm do ghi nhận thuế thu nhập hoãn lại phải trả

- Nợ TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

- Có TK 347 – Thuế thu nhập hoãn lại phải trả.

Khi chi phí thuế thu nhập doanh nghiệp hoãn lại phát sinh trong năm do hoàn nhập tài sản thuế thu nhập hoãn lại đã ghi nhận từ các năm trước

- Nợ TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

- Có TK 243 – Tài sản thuế thu nhập hoãn lại.

Giảm chi phí thuế thu nhập doanh nghiệp hoãn lại

- Nợ TK 243 – Tài sản thuế thu nhập hoãn lại

- Có TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại.

Giảm chi phí thuế thu nhập doanh nghiệp hoãn lại (khi thuế thu nhập hoãn lại phải trả được hoàn nhập lớn hơn thuế phát sinh trong năm), ghi:

- Nợ TK 347 – Thuế thu nhập hoãn lại phải trả

- Có TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại.

Cuối kỳ kế toán, kết chuyển TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại:

- Nếu TK 8212 có số phát sinh Nợ lớn hơn số phát sinh Có, thì số chênh lệch ghi:

- Nợ TK 911 – Xác định kết quả kinh doanh

- Có TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại.

- Nếu TK 8212 có số phát sinh Nợ nhỏ hơn số phát sinh Có, thì số chênh lệch ghi:

- Nợ TK 8212 – Chi phí thuế thu nhập doanh nghiệp hoãn lại

- Có TK 911 – Xác định kết quả kinh doanh.

Ví dụ minh họa: Giả sử doanh nghiệp B có thu nhập chịu thuế trong kỳ là 1.500 triệu đồng và thuế suất thuế TNDN là 20%. Doanh nghiệp xác định thuế TNDN phải nộp là 300 triệu đồng, nhưng chỉ nộp 250 triệu đồng trong kỳ, số còn lại 50 triệu đồng là thuế hoãn lại.

Khi ghi nhận chi phí thuế TNDN và thuế hoãn lại:

- Nợ TK 821 – Chi phí thuế TNDN: 300 triệu đồng

- Có TK 3334 – Thuế TNDN phải nộp: 250 triệu đồng

- Có TK 341 – Thuế TNDN hoãn lại: 50 triệu đồng

Khi thực hiện thanh toán thuế:

- Nợ TK 3334 – Thuế TNDN phải nộp: 250 triệu đồng

- Có TK 111, 112 – Tiền gửi ngân hàng: 250 triệu đồng

Đến kỳ quyết toán sau, khi doanh nghiệp thanh toán số thuế hoãn lại:

- Nợ TK 341 – Thuế TNDN hoãn lại: 50 triệu đồng

- Có TK 111, 112 – Tiền gửi ngân hàng: 50 triệu đồng

Xem thêm: Cách phân bổ và hạch toán chi phí vận chuyển theo Thông tư 133

Xem thêm: Hạch toán chi phí tiếp khách theo TT 200 và TT 133

5. Thời hạn thực hiện hạch toán thuế TNDN và nộp thuế

Thời hạn thực hiện hạch toán thuế TNDN dựa trên thời hạn nộp tờ khai thuế TNDN được quy định như sau:

- Đối với tờ khai quyết toán thuế TNDN theo năm: Bút toán xác định thuế TNDN phải hoàn thành trước ngày cuối cùng của tháng thứ 3 (tính từ ngày kết thúc năm dương lịch hoặc năm tài chính) của kỳ tính thuế tiếp theo.

- Đối với tờ khai quyết toán thuế TNDN theo quý: Bút toán xác định thuế TNDN phải hoàn thành trước ngày cuối cùng của tháng đầu tiên của quý tiếp theo.

Doanh nghiệp căn cứ vào hóa đơn, chứng từ để tự tính toán số tiền thuế TNDN phải nộp hàng quý, hàng năm theo quy định. Thời hạn nộp thuế dựa trên quy định tại Điều 55 của Luật quản lý thuế số 38/2019/QH14 có các điểm sau:

- Đối với người nộp thuế tính thuế, thời hạn nộp thuế là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế.

- Đối với trường hợp khai bổ sung hồ sơ khai thuế, thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế của kỳ tính thuế mà có sai sót.

- Đối với doanh nghiệp phải nộp thuế TNDN tạm nộp theo quý, thời hạn nộp thuế là ngày 30 của tháng đầu tiên của quý sau.

6. Đối tượng áp dụng hạch toán thuế TNDN

Theo Thông tư số 78/2014/TT-BTC, hướng dẫn chi tiết thi hành Nghị định 218/2013/NĐ-CP ngày 26/12/2013 của Chính phủ, những đối tượng phải nộp thuế thu nhập doanh nghiệp bao gồm:

- Các doanh nghiệp được thành lập theo quy định của pháp luật Việt Nam.

- Các doanh nghiệp nước ngoài có hoặc không có cơ sở thường trú tại Việt Nam.

- Các tổ chức đã được thành lập theo Luật hợp tác xã.

- Đơn vị sự nghiệp được thành lập theo quy định của pháp luật Việt Nam.

- Các tổ chức khác có hoạt động sản xuất, kinh doanh và có thu nhập.

7. Cách tính chi phí thuế tndn hiện hành

Để tính thuế thu nhập doanh nghiệphiện hành, doanh nghiệp lấy doanh thu ước tính trong kỳ nhân với tỷ lệ thuế suất (20%). Sau đó, trừ các chi phí hợp lý để xác định số thuế phải nộp. Thuế TNDN tạm tính được nộp theo quý và sẽ được điều chỉnh khi quyết toán thuế năm. Việc này giúp doanh nghiệp duy trì sự ổn định tài chính và tránh việc phải nộp một khoản thuế lớn vào cuối năm

Chi phí thuế thu nhập doanh nghiệp (TNDN) hiện hành được tính theo văn bản hợp nhất 26/VBHN-BTC của Bộ Tài chính, áp dụng từ 14/09/2015. Thuế suất phổ thông từ 01/01/2016 là 20%.

Công thức tính thuế TNDN phải nộp là:

Thuế TNDN phải nộp = (Lợi nhuận kế toán trước thuế + Điều chỉnh tăng – Điều chỉnh giảm) x Thuế suất

Trong đó:

- Điều chỉnh tăng: Các khoản chi phí không được trừ theo Luật thuế TNDN.

- Điều chỉnh giảm:

- Khoản thu nhập không chịu thuế (ví dụ: lãi từ chênh lệch tỷ giá đánh giá lại);

- Các khoản chuyển lỗ (chuyển trong vòng 5 năm);

- Thu nhập miễn thuế (ví dụ: cổ tức).

Điều chỉnh tăng bao gồm chi phí không được trừ, và điều chỉnh giảm bao gồm thu nhập miễn thuế, chuyển lỗ, và các khoản không chịu thuế.

Công thức này không áp dụng cho doanh nghiệp có chính sách ưu đãi thuế, hoạt động trong ngành đặc thù, hoặc theo chuẩn mực kế toán số 17.

Trên đây, AZTAX đã trình bày các thông tin liên quan đến hạch toán chi phí thuế TNDN để giúp độc giả có cái nhìn tổng quan và rõ ràng hơn về quy trình này. Chúng tôi hy vọng những thông tin này sẽ hữu ích cho quý bạn đọc. Nếu bạn còn bất kỳ câu hỏi nào khác hoặc cần được tư vấn thêm, vui lòng liên hệ với chúng tôi qua Hotline: 0932.383.089. Đội ngũ chúng tôi luôn sẵn sàng để hỗ trợ bạn nhanh chóng và chi tiết nhất.

Xem thêm: Hạch toán chi phí nhượng quyền thương hiệu như thế nào?

Xem thêm: Cách hạch toán chi phí thuê văn phòng– Tài khoản 821