Tài khoản 156 là tài khoản kế toán dùng để phản ánh giá trị hàng hóa, vật tư tồn kho tại doanh nghiệp. Quản lý và hạch toán tài khoản này rất quan trọng trong việc theo dõi tình hình nhập, xuất kho, giúp doanh nghiệp kiểm soát chi phí và tối ưu hóa hoạt động sản xuất, kinh doanh. Trong bài viết sau, AZTAX sẽ cung cấp cho bạn đọc góc nhìn sâu sắc về 156 là tài khoản gì, nguyên tắc và phương pháp hạch toán tài khoản này.

1. Tài khoản 156 là gì?

Căn cứ theo khoản 1 điều 29 thông tư 200/2014/TT-BTC quy định như sau:

Tài khoản 156 – Hàng hóa

1. Nguyên tắc kế toána) Tài khoản này dùng để phản ánh trị giá hiện có và tình hình biến động tăng, giảm các loại hàng hóa của doanh nghiệp bao gồm hàng hóa tại các kho hàng, quầy hàng, hàng hoá bất động sản. Hàng hóa là các loại vật tư, sản phẩm do doanh nghiệp mua về với mục đích để bán (bán buôn và bán lẻ). Trường hợp hàng hóa mua về vừa dùng để bán, vừa dùng để sản xuất, kinh doanh không phân biệt rõ ràng giữa hai mục đích bán lại hay để sử dụng thì vẫn phản ánh vào tài khoản 156 “Hàng hóa”.

Trong giao dịch xuất nhập – khẩu ủy thác, tài khoản này chỉ sử dụng tại bên giao ủy thác, không sử dụng tại bên nhận ủy thác (bên nhận giữ hộ). Mua, bán hàng hóa liên quan đến các giao dịch bằng ngoại tệ được thực hiện theo quy định tại Điều 69 – hướng dẫn kế toán chênh lệch tỷ giá hối đoái.

….

Trong trường hợp doanh nghiệp mua hàng hóa về với mục đích vừa bán lại, vừa phục vụ sản xuất kinh doanh, nhưng không thể tách biệt rõ ràng giữa hai mục đích này, thì tất cả đều được ghi nhận vào Tài khoản 156 “Hàng hóa”.

Ngoài ra, theo quy định liên quan đến các giao dịch xuất nhập khẩu ủy thác, Tài khoản 156 chỉ được áp dụng tại doanh nghiệp giao ủy thác. Đối với bên nhận ủy thác (đơn vị giữ hộ), tài khoản này không được sử dụng.

Hiểu rõ 156 là TK gì giúp doanh nghiệp theo dõi số lượng và giá trị hàng hóa, góp phần vào việc tính toán chính xác giá vốn hàng bán.

2. Nguyên tắc kế toán Tài khoản 156 – Hàng hóa

Khi sử dụng Tài khoản 156, doanh nghiệp cần tuân thủ các nguyên tắc kế toán theo quy định để quản lý hàng hóa hiệu quả, tối ưu hóa chi phí và đáp ứng các yêu cầu kiểm toán một cách minh bạch.

Căn cứ theo Khoản 1, Điều 29, Thông tư 200/2014/TT-BTC quy định về nguyên tắc kế toán, các trường hợp sau đây không được phản ánh vào tài khoản 156 – Hàng hóa:

- Hàng hóa nhận bán hộ hoặc nhận giữ hộ cho các doanh nghiệp khác;

- Hàng hóa mua về để phục vụ cho hoạt động sản xuất, kinh doanh (ghi vào các tài khoản 152 “Nguyên liệu, vật liệu” hoặc 153 “Công cụ, dụng cụ”,…).

Kế toán nhập, xuất và tồn kho hàng hóa trên tài khoản 156 được thực hiện theo nguyên tắc giá gốc như quy định trong Chuẩn mực kế toán “Hàng tồn kho”. Cụ thể:

- Giá gốc của hàng hóa mua vào phải được tính theo từng nguồn nhập và phải theo dõi, phản ánh riêng biệt trị giá mua và chi phí thu mua hàng hóa.

- Để tính giá trị hàng hóa tồn kho, kế toán có thể áp dụng một trong các phương pháp sau: Phương pháp nhập trước – xuất trước, phương pháp thực tế đích danh, hoặc phương pháp bình quân gia quyền.

Trong trường hợp mua hàng hóa kèm theo sản phẩm, hàng hóa, hoặc phụ tùng thay thế (để đề phòng hỏng hóc), kế toán phải xác định và ghi nhận riêng biệt giá trị của sản phẩm, hàng hóa, phụ tùng thay thế với giá trị hợp lý. Giá trị hàng hóa nhập kho được tính bằng giá trị mua vào đã trừ đi giá trị của các sản phẩm, hàng hóa, thiết bị, phụ tùng thay thế.

Ngoài ra, kế toán chi tiết hàng hóa phải được thực hiện theo từng kho, từng loại, và từng nhóm hàng hóa để đảm bảo sự chính xác và minh bạch trong công tác quản lý tồn kho.

3. Kết cấu và nội dung phản ánh của tài khoản 156 – Hàng hóa

Doanh nghiệp cần hiểu đúng kết cấu tài khoản 156 theo thông tư 200 để quản lý và kiểm soát được tình hình lưu kho, từ đó tối ưu hóa quy trình cung ứng, giảm thiểu rủi ro hàng hóa hư hỏng, tồn đọng.

Căn cứ theo Khoản 2, Điều 29, Thông tư 200/2014/TT-BTC quy định về kết cấu tài khoản 156 như sau:

Bên Nợ:

- Trị giá mua vào của hàng hóa theo hóa đơn mua hàng (bao gồm các loại thuế không được hoàn lại).

- Chi phí thu mua hàng hóa.

- Trị giá của hàng hóa thuê ngoài gia công (gồm giá mua vào và chi phí gia công).

- Trị giá hàng hóa đã bán nhưng bị người mua trả lại.

- Trị giá hàng hóa phát hiện thừa khi kiểm kê.

- Kết chuyển giá trị hàng hóa tồn kho cuối kỳ (trường hợp doanh nghiệp hạch toán hàng tồn kho theo phương pháp kiểm kê định kỳ).

- Trị giá hàng hóa bất động sản mua vào hoặc chuyển từ bất động sản đầu tư.

Bên Có:

- Trị giá của hàng hóa xuất kho để bán, giao đại lý, giao cho doanh nghiệp phụ thuộc; thuê ngoài gia công hoặc sử dụng cho sản xuất, kinh doanh.

- Chi phí thu mua phân bổ cho hàng hóa đã bán trong kỳ.

- Chiết khấu thương mại hàng mua được hưởng.

- Các khoản giảm giá hàng mua được hưởng.

- Trị giá hàng hóa trả lại cho người bán.

- Trị giá hàng hóa phát hiện thiếu khi kiểm kê.

- Kết chuyển giá trị hàng hóa tồn kho đầu kỳ (trường hợp doanh nghiệp hạch toán hàng tồn kho theo phương pháp kiểm kê định kỳ).

- Trị giá hàng hóa bất động sản đã bán hoặc chuyển thành bất động sản đầu tư, bất động sản chủ sở hữu sử dụng hoặc tài sản cố định.

Số dư bên Nợ:

- Trị giá mua vào của hàng hóa tồn kho.

- Chi phí thu mua của hàng hóa tồn kho.

Tài khoản 156 cấp 2 – Hàng hóa:

- Tài khoản 1561 – Giá mua hàng hóa: Phản ánh trị giá hiện có và tình hình biến động của hàng hóa mua vào và đã nhập kho (tính theo trị giá mua vào).

- Tài khoản 1562 – Chi phí thu mua hàng hóa: Phản ánh chi phí thu mua hàng hóa phát sinh liên quan đến số hàng hóa đã nhập kho trong kỳ và tình hình phân bổ chi phí thu mua hàng hóa hiện có trong kỳ cho khối lượng hàng hóa đã bán trong kỳ và tồn kho thực tế cuối kỳ.

- Tài khoản 1567 – Hàng hóa bất động sản: Phản ánh giá trị hiện có và tình hình biến động của các loại hàng hóa bất động sản của doanh nghiệp.

3.1. Tài khoản 1561 – Giá mua hàng hóa:

Bên Nợ:

- Trị giá hàng hóa mua vào đã nhập kho theo hóa đơn mua hàng.

- Thuế nhập khẩu hoặc thuế tiêu thụ đặc biệt của hàng nhập khẩu, thuế GTGT hàng nhập khẩu (nếu không được khấu trừ).

- Trị giá của hàng hóa giao gia công, chế biến xong nhập kho (gồm giá mua vào và chi phí gia công chế biến).

- Trị giá hàng hóa nhận vốn góp.

- Trị giá hàng hóa đã bán bị trả lại nhập kho.

- Trị giá hàng hóa phát hiện thừa khi kiểm kê.

- Kết chuyển trị giá hàng hóa tồn kho cuối kỳ (trường hợp doanh nghiệp hạch toán hàng tồn kho theo phương pháp kiểm kê định kỳ).

Bên Có:

- Trị giá thực tế của hàng hóa xuất kho trong kỳ (xuất bán, trao đổi, biếu tặng, xuất giao đại lý, đơn vị hạch toán phụ thuộc, xuất sử dụng nội bộ, xuất góp vốn liên doanh, liên kết).

- Chiết khấu thương mại hàng mua được hưởng.

- Các khoản giảm giá hàng mua được hưởng.

- Trị giá hàng hóa trả lại cho người bán.

- Trị giá hàng hóa hao hụt, mất mát.

- Kết chuyển trị giá hàng hóa tồn kho đầu kỳ (trường hợp doanh nghiệp hạch toán hàng tồn kho theo phương pháp kiểm kê định kỳ).

Số dư bên Nợ:

- Trị giá hàng hóa thực tế tồn kho cuối kỳ.

3.2. Tài khoản 1562 – Chi phí thu mua hàng hóa:

Bên Nợ:

- Chi phí thu mua hàng hóa thực tế phát sinh liên quan tới khối lượng hàng hóa mua vào, đã nhập kho trong kỳ.

Bên Có:

- Chi phí thu mua hàng hóa tính cho khối lượng hàng hóa đã tiêu thụ trong kỳ.

Số dư bên Nợ:

- Chi phí thu mua hàng hóa còn lại cuối kỳ.

3.3. Tài khoản 1567 – Hàng hóa bất động sản:

Bên Nợ:

- Trị giá thực tế hàng hóa bất động sản mua về để bán.

- Giá trị còn lại của bất động sản đầu tư chuyển thành hàng tồn kho.

- Chi phí sửa chữa, cải tạo, nâng cấp triển khai cho mục đích bán ghi tăng giá gốc hàng hóa bất động sản chờ bán.

Bên Có:

- Trị giá thực tế hàng hóa bất động sản bán trong kỳ.

- Trị giá thực tế hàng hóa bất động sản chuyển thành bất động sản đầu tư hoặc chuyển thành tài sản cố định.

Số dư bên Nợ:

- Trị giá thực tế hàng hóa bất động sản còn lại cuối kỳ.

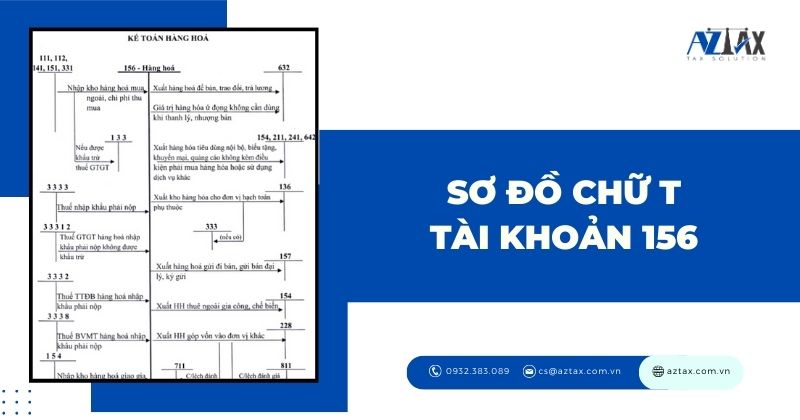

4. Sơ đồ chữ T tài khoản 156 theo thông tư 200

Sơ đồ chữ T của tài khoản 156 là công cụ trực quan dùng để minh họa việc hạch toán các giao dịch liên quan đến hàng hóa trong doanh nghiệp. Với kết cấu đơn giản, dễ hiểu, sơ đồ này giúp kế toán ghi nhận và phản ánh rõ ràng các biến động về giá trị và số lượng hàng hóa nhập, xuất, và tồn kho.

TK 156 theo thông tư 200 được minh họa bằng sơ đồ chữ T như sau:

Sơ đồ này bao gồm hai bên: bên Nợ và bên Có, tương ứng với các nghiệp vụ làm tăng hoặc giảm giá trị hàng hóa.

Vai trò của sơ đồ chữ T không chỉ dừng lại ở việc hỗ trợ ghi chép mà còn giúp doanh nghiệp dễ dàng phân tích, đánh giá hiệu quả quản lý hàng hóa. Đồng thời, công cụ này giúp đảm bảo tính minh bạch, chính xác trong việc lập báo cáo tài chính và kiểm soát tồn kho, từ đó góp phần tối ưu hóa chuỗi cung ứng và giảm thiểu rủi ro trong kinh doanh.

5. Hạch toán Tài khoản 156 – hàng hoá

Hạch toán tài khoản 156 (Hàng hóa) là quá trình ghi nhận và theo dõi các biến động về giá trị của hàng hóa trong doanh nghiệp, bao gồm hàng hóa mua vào để bán hoặc sử dụng trong hoạt động kinh doanh. Việc hạch toán tài khoản 156 tuân theo các nguyên tắc kế toán hàng tồn kho, đảm bảo minh bạch, đầy đủ và phù hợp với tình hình thực tế.

Dưới đây là các phương pháp kế toán đối với một số giao dịch kinh tế chủ yếu của tài khoản 156 theo thông tư 200.

5.1. Hạch toán hàng hóa tồn kho theo phương pháp kê khai thường xuyên

Mua hàng hóa nhập kho:

- Khi mua hàng hóa và có thuế GTGT đầu vào được khấu trừ:

-

- Nợ TK 1561 (Hàng hóa nhập kho) – ghi nhận giá trị hàng hóa.

- Nợ TK 133 (Thuế GTGT được khấu trừ) – ghi nhận thuế GTGT đầu vào.

- Có TK 111 (Tiền mặt), TK 112 (Tiền gửi ngân hàng), TK 331 (Phải trả người bán) hoặc TK 141 (Tạm ứng) – ghi nhận tiền trả cho người bán hoặc nợ phải trả cho nhà cung cấp.

- Khi mua hàng hóa và thuế GTGT không được khấu trừ:

-

- Trị giá hàng hóa mua vào sẽ bao gồm cả thuế GTGT.

- Ghi nhận giá trị mua hàng và thuế GTGT vào TK 156 (Hàng hóa) theo tổng giá trị bao gồm thuế.

Nhập khẩu hàng hóa:

- Khi nhập khẩu hàng hóa và có thuế GTGT đầu vào không được khấu trừ:

-

- Nợ TK 156 (Hàng hóa nhập khẩu) – ghi nhận giá trị hàng hóa.

- Nợ TK 331 (Phải trả người bán) – ghi nhận nghĩa vụ phải trả cho nhà cung cấp nước ngoài.

- Nợ TK 3331 (Thuế GTGT đầu vào phải nộp) – nếu có thuế GTGT.

- Có TK 112 (Tiền gửi ngân hàng) hoặc TK 111 (Tiền mặt) – thanh toán cho nhà cung cấp nước ngoài.

- Khi có thuế GTGT đầu vào được khấu trừ:

-

- Nợ TK 133 (Thuế GTGT được khấu trừ) – ghi nhận thuế GTGT được khấu trừ khi hàng hóa nhập khẩu về đến kho.

- Có TK 3331 (Thuế GTGT phải nộp) – ghi nhận thuế GTGT đầu vào.

Hàng hóa mua chưa nhập kho (hàng đang đi đường):

- Khi nhận hóa đơn nhưng hàng hóa chưa về kho:

-

- Nợ TK 151 (Hàng mua đang đi đường) – ghi nhận giá trị hàng hóa đang vận chuyển.

- Nợ TK 133 (Thuế GTGT được khấu trừ) – nếu có thuế GTGT đầu vào.

- Có TK 111, 112, 331 – ghi nhận tiền thanh toán hoặc nghĩa vụ phải trả cho người bán.

- Khi hàng hóa về kho nhập kho:

-

- Nợ TK 156 (Hàng hóa) – ghi nhận hàng hóa nhập kho.

- Có TK 151 (Hàng mua đang đi đường) – điều chỉnh chuyển hàng từ kho đi đường về kho nhập.

Chiết khấu, giảm giá hàng hóa:

- Khi nhận chiết khấu hay giảm giá hàng hóa:

-

- Nợ TK 111, 112, 331 – ghi nhận số tiền giảm giá hoặc chiết khấu.

- Có TK 156 (Hàng hóa) – điều chỉnh giá trị hàng hóa mua vào.

- Có TK 133 (Thuế GTGT được khấu trừ) – nếu có thuế GTGT liên quan đến giảm giá hoặc chiết khấu.

Hàng hóa trả lại cho người bán:

- Khi trả lại hàng hóa cho nhà cung cấp vì không đúng chất lượng hoặc không đúng hợp đồng:

-

- Nợ TK 331 (Phải trả người bán) – ghi nhận giảm nghĩa vụ phải trả cho người bán.

- Có TK 156 (Hàng hóa) – điều chỉnh giảm số lượng hàng hóa đã nhập kho.

- Có TK 133 (Thuế GTGT được khấu trừ) – điều chỉnh giảm số thuế GTGT đầu vào nếu có.

Chi phí thu mua hàng hóa:

- Khi phát sinh chi phí thu mua hàng hóa:

-

- Nợ TK 1562 (Chi phí thu mua hàng hóa) – ghi nhận chi phí liên quan đến việc mua hàng hóa.

- Nợ TK 133 (Thuế GTGT được khấu trừ) – nếu có thuế GTGT được khấu trừ.

- Có TK 111, 112, 331 – ghi nhận số tiền thanh toán hoặc nợ phải trả.

Mua hàng hóa trả chậm:

- Khi mua hàng trả chậm:

-

- Nợ TK 156 (Hàng hóa) – ghi nhận giá trị hàng hóa đã mua.

- Nợ TK 133 (Thuế GTGT được khấu trừ) – nếu có thuế GTGT.

- Nợ TK 242 (Chi phí trả trước – phần lãi trả chậm) – ghi nhận phần lãi trả chậm (nếu có).

- Có TK 331 (Phải trả người bán) – ghi nhận tổng giá trị phải trả cho nhà cung cấp, bao gồm cả giá trị hàng hóa và phần lãi trả chậm.

Mua bất động sản để bán:

- Khi mua bất động sản để bán:

-

- Nợ TK 1567 (Bất động sản để bán) – ghi nhận giá trị bất động sản mua về để bán.

- Nợ TK 133 (Thuế GTGT được khấu trừ) – nếu có thuế GTGT đầu vào.

- Có TK 111, 112, 331 – ghi nhận số tiền thanh toán hoặc nghĩa vụ phải trả cho người bán.

Chuyển bất động sản đầu tư thành hàng hóa:

- Khi chuyển bất động sản đầu tư thành hàng hóa để bán:

-

- Nợ TK 156 (Hàng hóa bất động sản) – ghi nhận chuyển từ bất động sản đầu tư thành hàng hóa.

- Nợ TK 214 (Hao mòn tài sản cố định) – ghi nhận hao mòn tài sản nếu có.

- Có TK 217 (Bất động sản đầu tư) – điều chỉnh giá trị bất động sản chuyển đổi.

Xuất hàng hóa bán:

- Khi xuất hàng hóa bán:

-

- Nợ TK 632 (Giá vốn hàng bán) – ghi nhận giá vốn của hàng hóa bán ra.

- Có TK 156 (Hàng hóa) – điều chỉnh giảm số lượng hàng hóa trong kho.

- Nợ TK 111, 112, 131 (Tổng giá thanh toán) – ghi nhận tiền thu được từ việc bán hàng.

- Có TK 511 (Doanh thu bán hàng) – ghi nhận doanh thu bán hàng.

- Có TK 333 (Thuế GTGT phải nộp) – ghi nhận thuế GTGT đầu ra.

Gia công hàng hóa:

- Khi xuất kho hàng hóa để gia công:

-

- Nợ TK 154 (Chi phí sản xuất, kinh doanh dở dang) – ghi nhận chi phí gia công.

- Có TK 156 (Hàng hóa) – giảm giá trị hàng hóa trong kho.

- Khi nhận chi phí gia công từ bên gia công:

-

- Nợ TK 154 (Chi phí gia công) – ghi nhận chi phí gia công.

- Có TK 133 (Thuế GTGT được khấu trừ) – nếu có thuế GTGT được khấu trừ.

- Có TK 111, 112, 331 – ghi nhận nghĩa vụ thanh toán cho bên gia công.

Hàng hóa gửi đi bán, ký gửi:

- Khi gửi hàng hóa đi bán hoặc ký gửi:

-

- Nợ TK 157 (Hàng gửi đi bán) – ghi nhận hàng hóa đã gửi đi.

- Có TK 156 (Hàng hóa) – giảm số lượng hàng hóa trong kho.

Hàng hóa xuất cho đơn vị phụ thuộc trong nội bộ doanh nghiệp:

- Khi xuất hàng hóa cho đơn vị phụ thuộc:

-

- Nợ TK 632 (Giá vốn hàng bán) – ghi nhận giá vốn của hàng hóa xuất cho đơn vị phụ thuộc.

- Có TK 156 (Hàng hóa) – giảm giá trị hàng hóa trong kho.

- Khi đơn vị phụ thuộc ghi nhận doanh thu và giá vốn:

-

- Nợ TK 131 (Phải thu từ đơn vị phụ thuộc) – ghi nhận khoản phải thu.

- Có TK 511 (Doanh thu bán hàng) – ghi nhận doanh thu bán hàng.

- Có TK 333 (Thuế GTGT phải nộp) – ghi nhận thuế GTGT đầu ra.

Hàng hóa tiêu dùng nội bộ:

- Khi xuất hàng hóa tiêu dùng nội bộ:

-

- Nợ TK 641 (Chi phí bán hàng), 642 (Chi phí quản lý doanh nghiệp), 241 (Chi phí sản xuất dở dang), 211 (Tài sản cố định) – ghi nhận chi phí liên quan đến việc tiêu dùng nội bộ.

- Có TK 156 (Hàng hóa) – điều chỉnh giảm số lượng hàng hóa trong kho.

Hàng hóa bị hư hỏng:

- Khi xuất hàng hóa bị hư hỏng:

-

- Nợ TK 138 (Phải thu khác) – ghi nhận khoản phải thu từ việc bồi thường hoặc bồi hoàn cho hàng hóa hư hỏng.

- Nợ TK 632 (Giá vốn hàng bán) – ghi nhận chi phí cho hàng hóa bị hư hỏng.

- Có TK 156 (Hàng hóa) – giảm giá trị hàng hóa hư hỏng.

Hàng hóa thiếu khi kiểm kê:

- Khi phát hiện hàng hóa thiếu trong kho:

-

- Nợ TK 138 (Phải thu khác) – ghi nhận số tiền phải thu từ cá nhân, tổ chức liên quan đến thiếu hụt hàng hóa.

- Có TK 156 (Hàng hóa) – điều chỉnh giảm số lượng hàng hóa trong kho.

- Khi có quyết định xử lý hàng thiếu:

-

- Nợ TK 338 (Quỹ dự phòng hoặc các tài khoản liên quan đến xử lý thiếu hụt) – ghi nhận khoản dự phòng.

- Có TK 156 (Hàng hóa) – giảm giá trị hàng hóa thiếu.

Bán bất động sản:

- Khi bán bất động sản:

- Nợ TK 632 (Giá vốn hàng bán) – ghi nhận giá vốn của bất động sản bán.

- Có TK 1567 (Bất động sản bán) – giảm giá trị bất động sản đã bán.

- Ghi nhận doanh thu từ bán bất động sản:

-

-

- Nợ TK 111, 112, 131 – ghi nhận số tiền thanh toán từ khách hàng.

- Có TK 511 (Doanh thu bán hàng).

- Có TK 333 (Thuế GTGT phải nộp).

-

Thanh lý hàng hóa ứ đọng:

- Khi thanh lý hàng hóa ứ đọng:

-

- Nợ TK 632 (Giá vốn hàng bán) – ghi nhận chi phí hàng hóa thanh lý.

- Có TK 156 (Hàng hóa) – điều chỉnh giảm giá trị hàng hóa trong kho.

5.2. Hạch toán hàng tồn kho theo phương pháp kiểm kê định kỳ

a) Đầu kỳ:

Kế toán căn cứ vào giá trị hàng hóa đã kết chuyển cuối kỳ trước để kết chuyển trị giá hàng hóa tồn kho đầu kỳ, ghi:

- Nợ TK 611 – Mua hàng

- Có TK 156 – Hàng hóa

b) Cuối kỳ:

Kế toán tiến hành kiểm kê, xác định số lượng và giá trị hàng hóa tồn kho cuối kỳ. Căn cứ vào tổng trị giá hàng hóa tồn kho cuối kỳ, ghi:

- Nợ TK 156 – Hàng hóa

- Có TK 611 – Mua hàng

Căn cứ vào kết quả xác định tổng trị giá hàng hóa đã xuất bán, ghi:

- Nợ TK 632 – Giá vốn hàng bán

- Có TK 611 – Mua hàng

6. Ví dụ minh hoạ về Hạch toán tài khoản 156

Để nắm vững cách hạch toán tài khoản 156 – Hàng hóa, hãy cùng AZTAX thực hành ví dụ dưới đây. Qua các tình huống cụ thể, bạn sẽ hiểu rõ hơn về các quy trình, nghiệp vụ liên quan đến việc ghi nhận, quản lý hàng hóa trong doanh nghiệp.

Tình huống:

Công ty TNHH Thiết Bị Thăng Long chuyên kinh doanh thiết bị điện tử, tổ chức kế toán hàng tồn kho theo phương pháp kê khai thường xuyên và tính toán giá trị tồn kho bằng phương pháp bình quân gia quyền vào thời điểm cuối kỳ. Công ty áp dụng phương pháp khấu trừ thuế GTGT. Trong tháng 7 năm 2024, có các nghiệp vụ phát sinh như sau:

Số dư đầu kỳ:

- TK 156: 18.000.000đ (7.200 đơn vị sản phẩm Máy lọc không khí)

Các nghiệp vụ phát sinh trong tháng:

- Xuất kho 600 đơn vị máy lọc không khí bán cho công ty F, giá bán chưa thuế 3.500đ/đơn vị, thuế GTGT 10%. Tiền hàng chưa thu, công ty F đã nhận hàng.

- Nhập kho 6.000 đơn vị máy lọc không khí mua của công ty G, giá mua chưa thuế 3.000đ/đơn vị, thuế GTGT 10%, tiền hàng chưa thanh toán.

- Xuất kho 1.500 đơn vị máy lọc không khí gửi bán cho công ty F.

- Nhập kho 4.000 đơn vị máy lọc không khí mua của công ty H, giá mua chưa thuế 3.200đ/đơn vị, thuế GTGT 10%, đã thanh toán bằng chuyển khoản.

Hướng dẫn:

(1) Tính giá vốn bình quân cuối kỳ của máy lọc không khí:

Công ty thực hiện tính giá vốn bình quân gia quyền cuối kỳ:

- Giá vốn bình quân= (18.000.000 + 6.000 × 3.000 + 4.000 × 3.200) / (7.200 + 6.000 + 4.000) = 3.095,24đ/đơn vị

(2) Xuất kho 600 đơn vị máy lọc không khí bán cho công ty F, giá bán chưa thuế 3.500đ/đơn vị, thuế GTGT 10%.

- Nợ TK 632: 1.857.144đ = 3.095,24 x 600

- Có TK 156: 1.857.144đ

- Nợ TK 131: 4.200.000đ

- Có TK 333: 380.000đ

- Có TK 511: 3.820.000đ = 600 x 3.500

(3) Nhập kho 6.000 đơn vị máy lọc không khí mua của công ty G, giá mua chưa thuế 3.000đ/đơn vị, thuế GTGT 10%, tiền hàng chưa thanh toán.

- Nợ TK 156: 18.000.000đ = 6.000 x 3.000

- Nợ TK 133: 1.800.000đ

- Có TK 331: 19.800.000đ

(4) Xuất kho 1.500 đơn vị máy lọc không khí gửi bán cho công ty F.

- Nợ TK 157: 4.642.860đ = 3.095,24 x 1.500

- Có TK 156: 4.642.860đ

(5) Nhập kho 4.000 đơn vị máy lọc không khí mua của công ty H, giá mua chưa thuế 3.200đ/đơn vị, thuế GTGT 10%, đã thanh toán bằng chuyển khoản.

- Nợ TK 156: 12.800.000đ = 4.000 x 3.200

- Nợ TK 133: 1.280.000đ

- Có TK 111: 14.080.000đ

Các bút toán trên phản ánh đầy đủ quá trình mua, bán, xuất nhập kho hàng hóa và hạch toán các khoản thuế GTGT, chi phí liên quan đến hàng hóa cho công ty TNHH Thiết Bị Thăng Long. Hy vọng thông qua ví dụ này, bạn đã nắm vững được lý thuyết và cách thực hiện các nghiệp vụ liên quan về hàng hóa nhập, xuất kho, đảm bảo tính minh bạch trong báo cáo tài chính.

7. Một số câu hỏi liên quan về tài khoản 156

7.1 Tài khoản 156 có được áp dụng cho bên nhận ủy thác trong giao dịch xuất nhập khẩu không?

Trong giao dịch xuất nhập khẩu ủy thác, tài khoản 156 không phải lúc nào cũng được sử dụng cho bên nhận ủy thác. Thông thường, bên nhận ủy thác chỉ thực hiện vai trò trung gian, vì vậy họ sẽ sử dụng các tài khoản khác như tài khoản 157 (Hàng hóa gửi bán) để theo dõi hàng hóa được gửi đi. Tuy nhiên, nếu bên nhận ủy thác có quyền sở hữu hàng hóa, họ sẽ sử dụng tài khoản 156 để ghi nhận giá trị hàng hóa nhập kho.

7.2 Khi mua hàng hóa, nếu thuế GTGT đầu vào được khấu trừ, kế toán ghi nhận Tài khoản 156 thế nào?

Khi doanh nghiệp mua hàng hóa và thuế GTGT đầu vào được khấu trừ, kế toán sẽ ghi nhận như sau:

- Nợ TK 1561 – Hàng hóa: Giá trị hàng hóa mua vào (bao gồm cả chi tiết hàng hóa và hàng hóa dự phòng thay thế).

- Nợ TK 1534 – Thiết bị, phụ tùng thay thế: Giá trị hợp lý của thiết bị, phụ tùng thay thế (nếu có).

- Nợ TK 1331 – Thuế GTGT được khấu trừ: Số thuế GTGT đầu vào.

- Có các TK 111, 112, 141, 331: Tổng giá trị thanh toán (bao gồm giá trị hàng hóa và thuế GTGT).

Lưu ý: Nếu thuế GTGT đầu vào không được khấu trừ, trị giá hàng hóa sẽ bao gồm cả thuế GTGT.

7.3 Tài khoản 156 có bao nhiêu tài khoản cấp 2? Chúng phản ánh nội dung và thông tin gì?

Tài khoản 156 có thể được phân thành các tài khoản cấp 2, giúp phản ánh chi tiết tình hình hàng hóa theo từng giai đoạn khác nhau, bao gồm:

- Tài khoản 1561 – Hàng hóa tại kho: Phản ánh hàng hóa đang được lưu trữ tại kho của doanh nghiệp.

- Tài khoản 1562 – Hàng hóa đang đi đường: Phản ánh giá trị hàng hóa đang được vận chuyển từ nơi cung cấp về kho.

- Tài khoản 1563 – Hàng hóa gửi bán: Ghi nhận các mặt hàng đã xuất kho nhưng chưa xác định doanh thu, thường là hàng hóa được gửi đi bán cho khách hàng.

Những tài khoản này giúp kế toán theo dõi sự luân chuyển và tình trạng của hàng hóa trong suốt quá trình kinh doanh.

7.4 Tài khoản 1561 là tài khoản gì?

Đây là tài khoản hàng hóa tại kho: Phản ánh hàng hóa đang được lưu trữ tại kho của doanh nghiệp. Hiểu rõ tài khoản 1561 là gì giúp doanh nghiệp kiểm soát tốt hơn các chi phí liên quan đến hàng hóa nhập khẩu, từ đó tối ưu hóa quy trình quản lý tài chính.

7.5 Tài khoản 1562 là gì?

Tài khoản 1562 theo thông tư 200 là tài khoản hàng hóa đang đi đường: Phản ánh giá trị hàng hóa đang được vận chuyển từ nơi cung cấp về kho.

AZTAX đã giúp giải đáp những câu hỏi và thắc mắc thường gặp về tài khoản 156, từ cách ghi nhận hàng hóa đến việc xử lý thuế GTGT đầu vào và ứng dụng trong các giao dịch xuất nhập khẩu ủy thác. Những thông tin được cung cấp sẽ là cơ sở vững chắc giúp kế toán viên thực hiện công việc của mình một cách chính xác và hiệu quả hơn.

Tóm lại, Tài khoản 156 – Hàng hóa là công cụ phản ánh toàn diện các hoạt động nhập, xuất, và tồn kho hàng hóa của doanh nghiệp. Để đảm bảo quá trình hạch toán đúng chuẩn và phù hợp với từng tình huống thực tế, doanh nghiệp cần tuân thủ các nguyên tắc kế toán hiện hành. Điều này không chỉ giúp doanh nghiệp theo dõi chặt chẽ số lượng và giá trị hàng hóa mà còn hỗ trợ việc lập báo cáo tài chính minh bạch, quản lý tồn kho hiệu quả và tối ưu hóa chi phí kinh doanh. Nếu bạn còn bất kỳ thắc mắc nào về TK 156 là gì, hãy liên hệ với AZTAX qua hotline: 0932.383.089.

Xem thêm: Tài khoản 155