Cách làm báo cáo thuế là một phần không thể thiếu trong quá trình kinh doanh mà còn là một công cụ quan trọng để tạo ra mối liên kết và sự hỗ trợ giữa cơ quan quản lý thuế và các tổ chức, doanh nghiệp. Đồng thời, nó cũng đóng vai trò quan trọng trong việc đảm bảo tuân thủ pháp luật và tính minh bạch trong việc nộp thuế. Sau đây AZTAX sẽ cập nhật những thong tin quan trọng mà các bạn nên chú ý về cách thức báo cáo thuế tại Việt Nam.

1. Báo cáo thuế là gì?

Báo cáo thuế chính là hoạt động kê khai hóa đơn thuế giá trị gia tăng đầu vào và thuế giá trị gia tăng đầu ra cùng với đó là các hoạt động phát sinh trong quá trình trao đổi hàng hóa, sử dụng dịch vụ. Báo cáo thuế bên cạnh kê khai hóa đơn giá trị gia tăng còn là một trong những cầu nối chặt chẽ giữa cơ quản quản lý thuế và các tổ chức, doanh nghiệp.

Báo cáo thuế không chỉ giúp doanh nghiệp tuân thủ pháp luật mà còn có vai trò là cầu nối giữa họ và cơ quan thuế, giúp cơ quan này hiểu rõ về hoạt động kinh doanh của họ. Thời hạn nộp cụ thể và việc mô tả thông tin chi tiết đều quan trọng để đảm bảo tính chính xác và đúng đắn. Trước khi nộp, thông tin cần được kiểm tra kỹ lưỡng để đảm bảo tính minh bạch và tuân thủ pháp luật. Điều này giúp tránh phạt và xây dựng một cơ sở đáng tin cậy cho cơ quan thuế. Tóm lại, báo cáo thuế không chỉ là trách nhiệm pháp lý mà còn là cách để cả hai bên hiểu rõ hơn về hoạt động kinh doanh và tình hình tài chính.

2. Các loại báo cáo thuế cần phải làm

Báo cáo thuế là một phần quan trọng và không thể thiếu đối với mọi doanh nghiệp hoạt động. Theo quy định của pháp luật, các doanh nghiệp cần thực hiện việc lập báo cáo thuế và nộp cho cơ quan quản lý thuế. Hiện nay, có 4 loại báo cáo thuế mà doanh nghiệp cần phải thực hiện, bao gồm:

- Báo cáo thuế giá trị gia tăng (GTGT), báo cáo thuế thu nhập cá nhân (TNCN), báo cáo thuế thu nhập doanh nghiệp (TNDN), và báo cáo tình hình sử dụng hóa đơn của doanh nghiệp.

- Phần báo cáo thuế có thể được kê khai theo tháng hoặc quý, phụ thuộc vào đặc điểm và ngành nghề hoạt động của từng doanh nghiệp.

2.1. Thuế giá trị gia tăng (VAT)

Để kê khai thuế giá trị gia tăng (GTGT), doanh nghiệp cần xác định phương pháp kê khai theo phương thức trực tiếp hoặc gián tiếp và chuẩn bị các loại giấy tờ tương ứng.

Cách 1: Kê khai theo tháng/quý

- Trong trường hợp doanh nghiệp mới thành lập, họ cần kê khai thuế GTGT theo quý.

- Nếu doanh nghiệp đã hoạt động và doanh thu liền kề năm trước dưới 50 tỷ, họ sẽ kê khai thuế GTGT theo quý.

- Nếu doanh thu liền kề năm trước lớn hơn 50 tỷ, doanh nghiệp sẽ kê khai thuế GTGT theo tháng.

Cách 2: Kê khai theo phương pháp khấu trừ hoặc trực tiếp

- Kê khai theo phương pháp khấu trừ: Áp dụng cho doanh nghiệp có doanh thu lớn hơn 1 tỷ và đăng ký tự nguyện.

- Kê khai theo phương pháp trực tiếp: Áp dụng cho doanh nghiệp có doanh thu dưới 1 tỷ.

2.2. Thuế thu nhập cá nhân (TNCN)

Thuế thu nhập cá nhân được thực hiện theo cách thức tương tự như quy trình kê khai thuế giá trị gia tăng. Nói cách khác, nếu doanh nghiệp kê khai thuế giá trị gia tăng theo quý, họ cũng sẽ kê khai thuế thu nhập cá nhân theo quý.

Nếu doanh nghiệp chọn kê khai thuế thu nhập cá nhân theo tháng, họ phải đáp ứng điều kiện là số thuế hàng tháng nộp cho cơ quan quản lý thuế phải lớn hơn 50 triệu đồng. Trong trường hợp số thuế thu nhập cá nhân hàng tháng thấp hơn 50 triệu đồng, doanh nghiệp sẽ phải chuyển sang kê khai thuế theo quý.

2.3. Thuế thu nhập doanh nghiệp (TNDN)

Để kê khai thuế thu nhập doanh nghiệp, cần cung cấp đầy đủ và chi tiết về các loại chứng từ liên quan trong năm, đảm bảo đủ điều kiện để thực hiện báo cáo thuế.Báo cáo thuế Thu nhập doanh nghiệp thường được nộp theo chu kỳ quý. Trong trường hợp có số thuế thu nhập doanh nghiệp phát sinh, doanh nghiệp phải nộp số thuế đó trước ngày 30 của quý tiếp theo để đảm bảo tuân thủ quy định.

2.4. Báo cáo tình hình sử dụng hóa đơn của doanh nghiệp

Trong quá trình kê khai hóa đơn đã sử dụng, tổ chức và doanh nghiệp thường thực hiện báo cáo theo quý. Theo quy định pháp luật, hầu hết các doanh nghiệp đều phải nộp báo cáo tình hình sử dụng hóa đơn theo quý.

Tất cả các doanh nghiệp đang hoạt động bao gồm cả doanh nghiệp mới thành lập, đều phải thực hiện báo cáo tình hình sử dụng hóa đơn.Trong trường hợp có phát sinh hóa đơn, doanh nghiệp cần thực hiện báo cáo sử dụng cho từng hóa đơn đó. Nếu doanh nghiệp mới thành lập chưa có thông báo phát hành hóa đơn, thì không cần thực hiện báo cáo tình hình sử dụng hóa đơn.

3. Hướng dẫn cách làm báo cáo thuế chi tiết

3.1. Cách làm báo cáo thuế giá trị gia tăng (VAT)

Trong quá trình kê khai thuế GTGT, bộ phận chịu trách nhiệm kê khai của mỗi doanh nghiệp cần sử dụng đúng các loại giấy tờ thuế GTGT phù hợp với mục đích.

Dưới đây là các bước thực hiện báo cáo thuế GTGT theo phương thức trực tiếp:

- Đối với thuế GTGT kê khai theo phương pháp khấu trừ:

- Chuẩn bị tờ khai thuế GTGT theo mẫu 01/GTGT.

- Lập bảng kê hóa đơn thuế GTGT đầu ra theo mẫu 01-1/GTGT.

- Lập bảng kê hóa đơn thuế GTGT đầu vào theo mẫu 01-2/GTGT.

- Các loại phụ lục khác (nếu có) không bắt buộc.

- Đối với thuế GTGT kê khai theo phương pháp trực tiếp:

- Trực tiếp theo GTGT: Chuẩn bị tờ khai thuế GTGT theo mẫu 03/GTGT.

- Trực tiếp theo doanh thu: Cần chuẩn bị tờ khai thuế GTGT theo mẫu 04/GTGT.

- Lập bảng kê hóa đơn thuế GTGT đầu ra theo mẫu 04-1/GTGT.

Hiện nay, phần lớn các doanh nghiệp thực hiện việc báo cáo thuế GTGT theo tháng. Dưới đây là cách kê khai thuế GTGT theo tháng trên phần mềm hỗ trợ kê khai (HTKK).

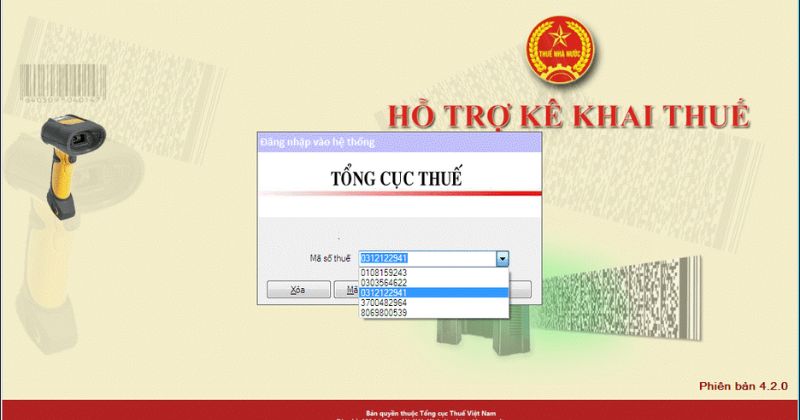

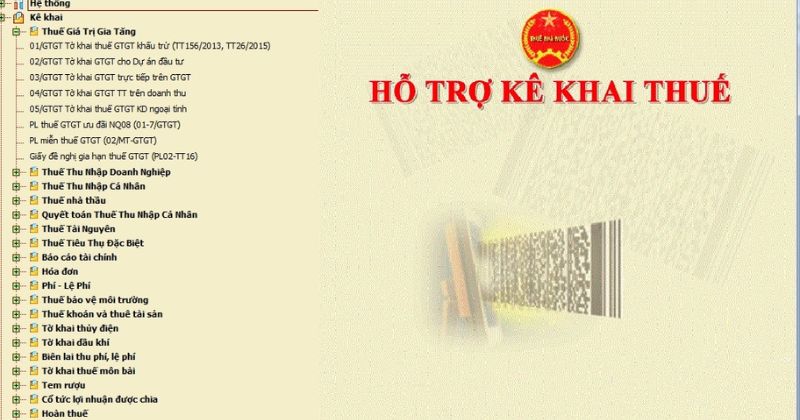

Bước 1: Truy cập phần mềm HTKK

Để lập tờ khai thuế GTGT trên HTKK, trước tiên bạn cần mở phần mềm và đăng nhập bằng tài khoản của doanh nghiệp.

Đối với trường hợp chưa có phần mềm HTKK, bạn cần tải về và đăng ký để kích hoạt tài khoản.

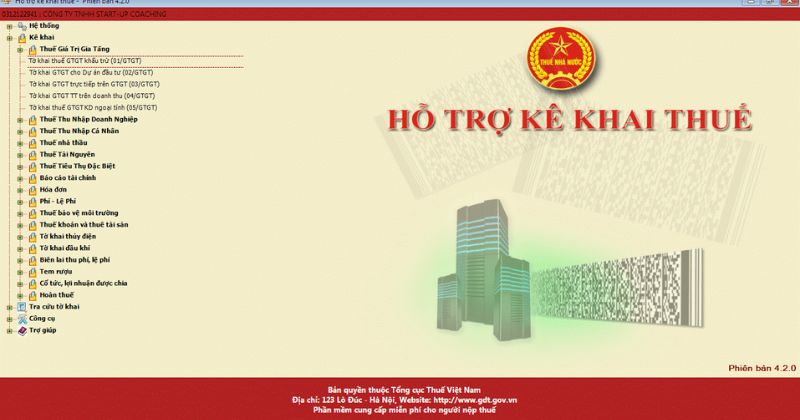

Bước 2: Chọn chức năng “Thuế Giá Trị Gia Tăng” Tại giao diện chính của HTKK, bạn chọn “Thuế Giá Trị Gia Tăng”, sau đó chọn “Tờ khai thuế GTGT khấu trừ (01/GTGT)”.

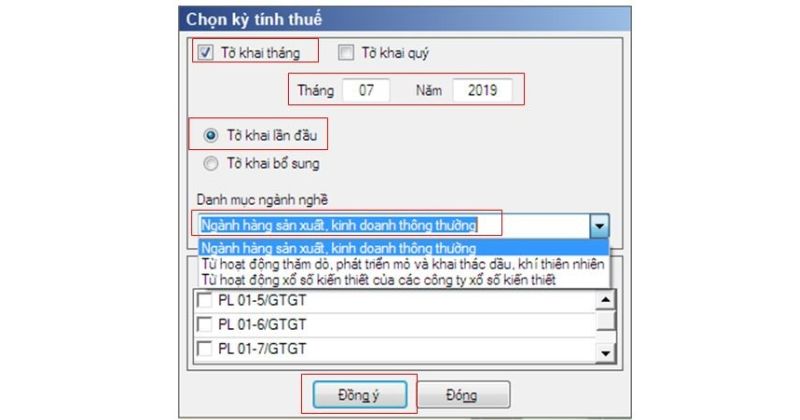

Bước 3: Chọn kỳ tính thuế

Khi giao diện “Chọn kỳ tính thuế” xuất hiện, bạn cần điền thông tin như sau:

- Chọn “Tờ khai tháng”.

- Điền thông tin về kỳ khai thuế (tháng và năm).

- Chọn ngành nghề phù hợp.

- Nếu có phụ lục kê khai, bạn chọn “Phụ lục kê khai”, nếu không thì bỏ qua.

- Nhấn “Đồng ý” để tiếp tục.

Bước 4: Kê khai thuế trên “Tờ khai thuế GTGT”

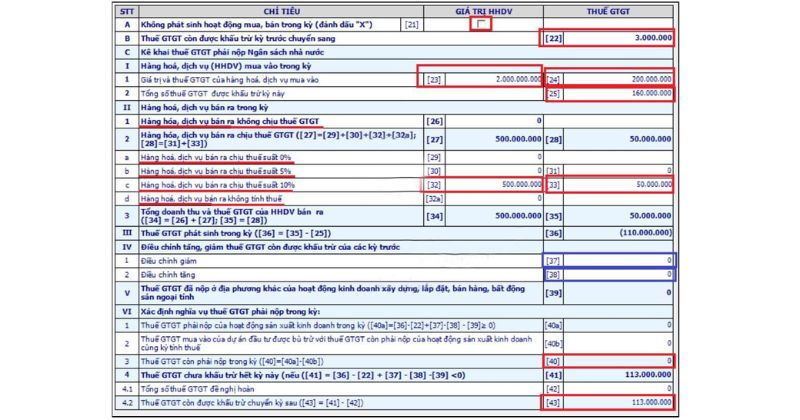

Khi màn hình hiển thị “TỜ KHAI THUẾ GIÁ TRỊ GIA TĂNG (Mẫu số 01/GTGT)”, bạn nhập các số liệu vào các chỉ tiêu như sau:

- Chỉ tiêu 21: Tích chọn nếu không có hóa đơn đầu ra/vào trong kỳ khai thuế.

- Chỉ tiêu 22: Nhập số GTGT còn được khấu trừ từ kỳ trước.

- Chỉ tiêu 23: Tổng giá trị hàng hóa, dịch vụ mua vào không chịu GTGT.

- Chỉ tiêu 24: Tổng số tiền GTGT của hàng hóa, dịch vụ mua vào.

- Chỉ tiêu 25: Tổng số tiền GTGT hàng hóa, dịch vụ được khấu trừ.

- Chỉ tiêu 26: Tổng doanh thu bán hàng hóa, dịch vụ không chịu GTGT.

- Các chỉ tiêu còn lại được hệ thống tự động cập nhật.

Sau khi điền đầy đủ thông tin, bạn có thể kết xuất XML qua mạng để hoàn tất quá trình kê khai thuế GTGT cho doanh nghiệp.

3.2. Cách làm báo các thuế thu nhập cá nhân (TNCN)

Đối với hồ sơ khai thuế TNCN của các doanh nghiệp thực hiện trực tiếp, cần chuẩn bị các mẫu giấy tờ sau:

- Doanh nghiệp thanh toán tiền lương: Chuẩn bị tờ khai thuế TNCN theo mẫu 02/KK-TNCN.

- Doanh nghiệp trả tiền đầu tư vốn, chuyển nhượng cổ phần: Chuẩn bị tờ khai thuế TNCN theo mẫu 03/KK-TNCN.

Nếu doanh nghiệp kê khai theo quý, có hai trường hợp:

- Doanh nghiệp thực hiện kê khai thuế GTGT theo tháng và số thuế TNCN phát sinh dưới 50 triệu đồng/tháng.

- Doanh nghiệp thực hiện kê khai thuế GTGT theo tháng và số thuế TNCN phát sinh trên 50 triệu đồng/tháng.

Cách làm cáo cáo thuế TNCN theo quý:

- Bước 1: Lập bảng tính tổng thuế thu nhập cá nhân từng quý thông qua bảng tính thuế TNCN hàng tháng, thực hiện bởi kế toán viên.

- Bước 2: Đăng nhập vào phần mềm HTKK, chọn mục thuế TNCN, và điền thông tin vào tờ khai thuế TNCN theo mẫu 05/KK-TNCN theo hướng dẫn.

- Bước 3: Xuất báo cáo thuế TNCN theo quý dưới dạng XML để nộp trực tuyến cho Cơ quan Thuế.

Cách làm báo cáo thuế TNCN theo tháng:

- Bước 1: Lập tờ khai tính thuế TNCN theo tháng.

- Bước 2: Đăng nhập vào phần mềm HTKK và nhập thông tin từ bảng tính thuế TNCN theo tháng.

- Bước 3: Thực hiện các bước như khi kê khai thuế TNCN theo quý, sau đó xuất kết quả dưới dạng XML và gửi trực tuyến cho Cơ quan Thuế.

3.3. Cách làm báo cáo sử dụng hóa đơn doanh nghiệp

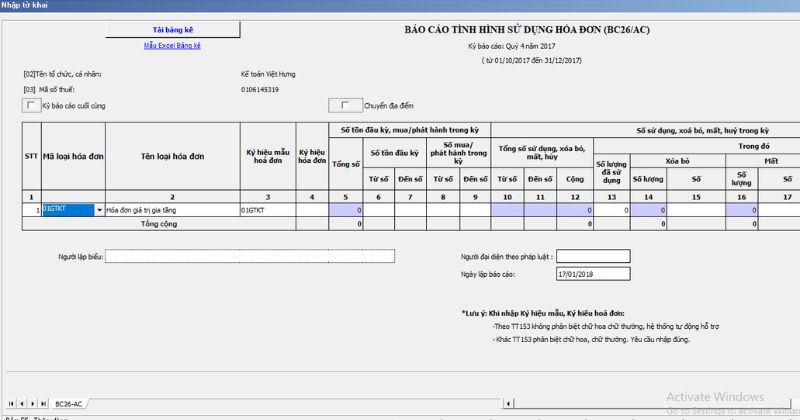

Bước 1: Đăng nhập vào hệ thống phần mềm HTKK thuế.

Bước 2: Trong menu, chọn “Kê khai” -> “Hóa đơn” -> “Báo cáo tình hình sử dụng hóa đơn (BC26/Ac)”.

Bước 3: Chọn “Kỳ báo cáo” (thường là quý hiện tại), sau đó chọn các phụ lục cần kê khai “Kỳ báo cáo cuối cùng” hoặc “Chuyển địa điểm” -> “Đồng ý”. Màn hình báo cáo sẽ hiển thị trên phần mềm.

Diễn giải chi tiết các chỉ tiêu trên giao diện báo cáo như sau:

- Cột 1: Mã loại hóa đơn: Chọn loại hóa đơn muốn báo cáo.

- Cột 2: Tên loại hóa đơn: Tự động hiển thị theo mã loại hóa đơn.

- Cột 3: Ký hiệu mẫu hóa đơn: Nhập ký hiệu trên hóa đơn của doanh nghiệp.

- Cột 4: Ký hiệu hóa đơn: Ký hiệu trên hóa đơn của doanh nghiệp.

- Phần Số tồn đầu kỳ, mua/phát hành trong kỳ:

- Cột 5: Tổng số: Tự tính.

- Cột 6+7 (Số tồn đầu kỳ): Số hóa đơn tồn đầu kỳ Từ số – Đến số.

- Cột 8+9 (Số mua/phát hành trong kỳ): Số hóa đơn mua/phát hành trong kỳ.

Phần sử dụng, xóa bỏ, mất, hủy trong kỳ:

- Cột 10 + 11 +12: Tự động cập nhật.

- Cột 13: Số lượng hóa đơn đã sử dụng.

- Cột 14 + 16 +18: Tự động cập nhật.

- Cột 15 + 17 +19: Số hóa đơn bị xóa bỏ, mất, hủy.

Phần Tồn cuối kỳ:

- Các chỉ tiêu 20 + 21 +22: Tự động cập nhật.

- Người lập biểu: Nhập tên.

- Người đại diện theo pháp luật: Nhập tên Giám đốc.

- Ngày lập báo cáo: Mặc định là ngày hiện tại.

Bước 4: Click vào nút “Ghi”. Nếu có lỗi, phần mềm sẽ tự động thông báo.

Bước 5: Nếu thành công, nhấn nút “Kết xuất XML” rồi nộp cho cơ quan Thuế.

3.4 Cách làm bào cáo thuế thu nhập doanh nghiệp

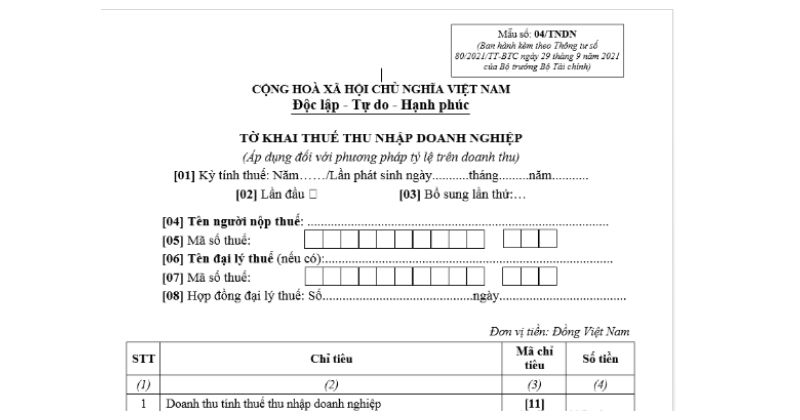

Bước 1: Tải mẫu tờ khai thuế TNDN

Kế toán tải mẫu tờ khai thuế TNDN từ trang web của Tổng cục Thuế hoặc từ trang web của các nhà cung cấp phần mềm kế toán.

Bước 2: Thu thập thông tin cần kê khai Kế toán cần thu thập và tổng hợp các thông tin cần kê khai trên tờ khai thuế TNDN, bao gồm:

- Thông tin về doanh nghiệp: tên doanh nghiệp, mã số thuế, địa chỉ trụ sở chính, địa chỉ hoạt động,…

- Thông tin về thu nhập: doanh thu, chi phí, thu nhập chịu thuế,…

- Thông tin về số thuế phải nộp: số thuế TNDN tạm tính, số thuế TNDN tạm nộp, số thuế TNDN còn phải nộp,…

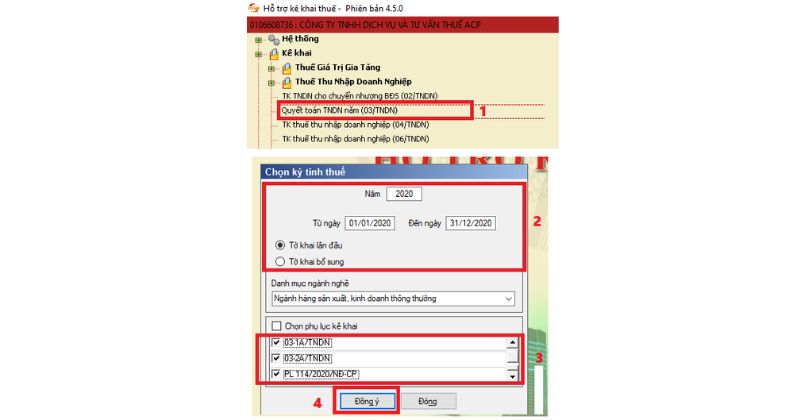

Bước 3: Truy cập trang web của Tổng cục Thuế để tải phần mềm HTKK. Đăng nhập bằng mã số thuế của doanh nghiệp và chọn “Đồng ý”. Màn hình sẽ hiển thị như sau:

Bước 4: Chọn phân hệ thuế thu nhập doanh nghiệp và sau đó chọn tờ khai thuế thu nhập doanh nghiệp mẫu 04/TNDN (TT 80/2021).

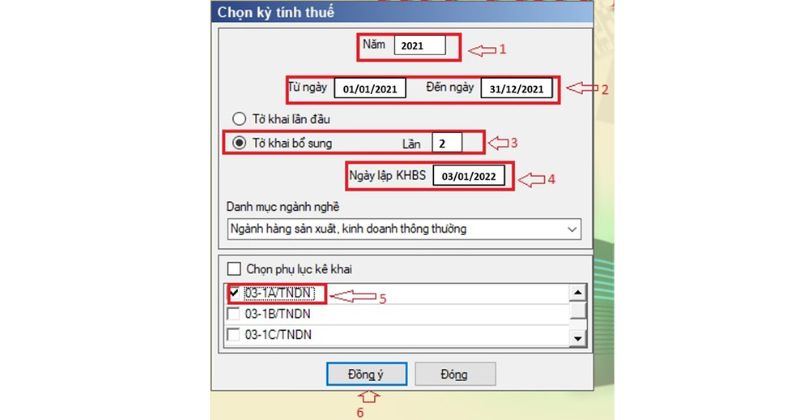

Bước 5: Chọn kỳ tính thuế phù hợp và nhấn “Đồng ý”. Màn hình sẽ hiển thị tờ khai thuế thu nhập doanh nghiệp mẫu 04/TNDN.

Lập tờ khai quyết toán thuế TNDN theo mẫu 04/TNDN (trường hợp quyết toán định kỳ, theo năm và tờ khai lần đầu). Chọn trường hợp quyết toán: quyết toán định kỳ, sau đó chọn tờ khai theo năm và điền thông tin kỳ quyết toán hiện tại. Sau đó nhấn “Đồng ý”.

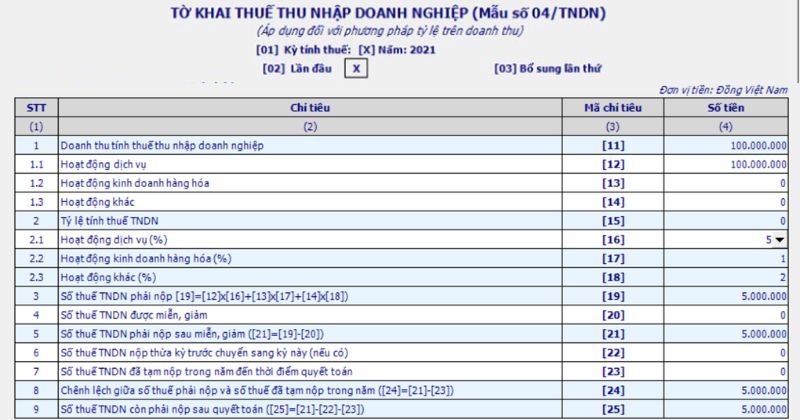

Bước 4: Điền thông tin vào tờ khai quyết toán

- Chỉ tiêu [11] – Doanh thu tính thuế TNDN.

- Chỉ tiêu [12] – Hoạt động dịch vụ.

- Chỉ tiêu [13] – Hoạt động kinh doanh hàng hóa.

- Chỉ tiêu [14] – Hoạt động khác.

- Chỉ tiêu [15] – Tỷ lệ tính thuế thu nhập doanh nghiệp.

- Chỉ tiêu [16] – Hoạt động dịch vụ.

- Chỉ tiêu [17] – Hoạt động kinh doanh hàng hóa.

- Chỉ tiêu [18] – Hoạt động khác.

- Chỉ tiêu [19] – Số thuế TNDN phải nộp.

- Chỉ tiêu [20] – Số thuế TNDN được miễn, giảm.

- Chỉ tiêu [21] – Số thuế TNDN phải nộp sau khi được miễn, giảm.

- Chỉ tiêu [22] – Số thuế TNDN đã nộp thừa kỳ trước.

- Chỉ tiêu [23] – Số thuế TNDN đã tạm nộp trong kỳ tính thuế.

- Chỉ tiêu [24] – Chênh lệch giữa số thuế phải nộp và số tiền thuế đã tạm nộp trong năm.

- Chỉ tiêu [25] – Số thuế TNDN còn phải nộp sau quyết toán.

Bước 5: Kiểm tra lại thông tin và nhấn “Ghi”.

Bước 6: Kết xuất tờ khai thuế dưới dạng XML và nộp qua mạng.

4. Thời gian nộp báo cáo thuế

Thời hạn nộp báo cáo thuế được phân chia thành các giai đoạn cụ thể như sau:

- Đối với báo cáo thuế hàng tháng, thời hạn cuối cùng là ngày 20 của tháng tiếp theo.

- Đối với báo cáo thuế theo quý, thời hạn cuối cùng là ngày 30 của tháng đầu tiên của quý tiếp theo.

Cuối cùng, đối với báo cáo thuế hàng năm, thời hạn là ngày 30/01 của năm tiếp theo. Điều này giúp đảm bảo rằng các doanh nghiệp có đủ thời gian để chuẩn bị và nộp báo cáo một cách kịp thời và đúng hạn.

5. Dịch vụ báo cáo thuế tại AZTAX

Chào mừng bạn đến với dịch vụ báo cáo thuế chuyên nghiệp của AZTAX. Chúng tôi hiểu rằng công tác báo cáo thuế đòi hỏi sự chính xác, tuân thủ quy định pháp luật và kịp thời, đặc biệt trong môi trường kinh doanh ngày càng phức tạp. Với AZTAX, bạn sẽ nhận được dịch vụ báo cáo thuế toàn diện và hiệu quả, giúp doanh nghiệp của bạn hoạt động thuận lợi và giảm thiểu rủi ro pháp lý.

Lợi ích khi sử dụng Dịch vụ Báo cáo Thuế tại AZTAX:

- Chuyên môn cao: Đội ngũ chuyên viên thuế và kế toán của chúng tôi có nhiều năm kinh nghiệm, am hiểu sâu sắc các quy định pháp luật về thuế và tài chính.

- Tiết kiệm thời gian và chi phí: Giúp bạn giảm bớt gánh nặng công việc kế toán thuế, từ đó tập trung vào hoạt động kinh doanh cốt lõi của doanh nghiệp.

- Đảm bảo tuân thủ pháp luật: Luôn cập nhật và tuân thủ các quy định mới nhất về thuế, đảm bảo doanh nghiệp của bạn luôn hoạt động đúng quy định.

- Báo cáo thuế chính xác: Cung cấp các báo cáo thuế chính xác, kịp thời và đầy đủ, giúp bạn nắm bắt tình hình tài chính và tuân thủ các yêu cầu báo cáo của cơ quan thuế.

- Tư vấn thuế: Đưa ra các giải pháp tư vấn thuế phù hợp với tình hình kinh doanh và mục tiêu phát triển của doanh nghiệp, giúp bạn tối ưu hóa các khoản thuế phải nộp.

- Hỗ trợ kiểm toán thuế: Hỗ trợ doanh nghiệp trong quá trình kiểm toán thuế, đảm bảo tuân thủ các quy định kiểm toán và giảm thiểu rủi ro pháp lý.

- Dịch vụ linh hoạt: Cung cấp dịch vụ báo cáo thuế linh hoạt, phù hợp với nhu cầu và quy mô của từng doanh nghiệp.

Như vậy AZTAX đã điểm qua một vài nội dung chính liên quan đến cách làm báo cáo thuế cũng như các nội dung liên quan khác. Hy vọng rằng hướng dẫn cách làm báo cáo thuế chi tiết cho từng loại trên từ AZTAX sẽ giúp các bạn trong bộ phận kế toán thực hiện báo cáo thuế một cách hiệu quả hơn. Hãy áp dụng những phương pháp này và trải nghiệm sự tiện lợi và dễ dàng trong công việc hàng ngày của mình. Nếu các bạn có gì thắc mắt vui lòng liên hệ hotline của chúng tôi để được hỗ trợ.

6. Những câu hỏi thường gặp về báo cáo thuế

6.1. Có phải nộp thuế thu nhập cá nhân chuyển nhượng cổ phần không?

Theo quy định đã nêu, thuế thu nhập cá nhân (TNCN) áp dụng cho chuyển nhượng cổ phần được xác định là 0,1% trên giá trị chuyển nhượng mỗi lần, không phải dựa trên sự chênh lệch giá bán so với giá mua. Do đó, ngay cả trong trường hợp chuyển nhượng cổ phần với giá vốn, cá nhân vẫn phải chịu thuế TNCN với mức thuế suất 0,1% tính trên giá chuyển nhượng cổ phần từng lần. Điều này giúp đảm bảo tính công bằng và minh bạch trong việc áp đặt thuế đối với các giao dịch chuyển nhượng cổ phần.

6.2. Báo cáo thuế (VAT, TNCN,…) nộp qua hình thức trực tuyến được không?

Tờ khai thuế GTGT thường được sử dụng để cung cấp thông tin kinh doanh và xác định số tiền thuế phải nộp. Hiện nay, đa số doanh nghiệp đều thực hiện kê khai và nộp tờ khai thuế theo hình thức trực tuyến, bao gồm thuế GTGT, môn bài, thuế TNCN, và quyết toán thuế TNDN. Điều này giúp tối ưu hóa quy trình và tăng tính chính xác trong quản lý thuế.

6.3. Dịch vụ làm báo cáo thuế tại công ty AZTAX

Dịch vụ báo cáo thuế theo quý trọn gói đem lại lợi ích đáng kể cho các doanh nghiệp mới, giúp giảm chi phí nhân sự và giảm thiểu rủi ro sai sót trong quá trình báo cáo và kê khai thuế. Với mức giá chỉ từ 500.000 VNĐ/tháng, AZTAX cung cấp sự hỗ trợ toàn diện cho các doanh nghiệp, đảm bảo việc báo cáo thuế được thực hiện một cách chính xác và minh bạch nhất.

Cách làm báo cáo thuế cho doanh nghiệp được thực hiện bằng cách phân tích và điều chỉnh các khoản thuế cần phải nộp. Qua đó, doanh nghiệp có thể tối ưu hóa số lượng tiền thuế phải trả, giúp giảm chi phí và tăng lợi nhuận. Qua bài viết này hy vọng sẽ giúp bạn có được những thông tin hữu ích nếu vẫn còn những thắc mắc cần giải đáp bạn có thể liên hệ ngay đến AZTAX để được tư vấn nhanh chóng nhất.

Xem thêm: Có nên thuê kế toán dịch vụ không?