Hạch toán khấu hao tài sản cố định (TSCĐ) là một phần quan trọng trong quản lý tài chính doanh nghiệp, giúp đảm bảo tính minh bạch và hiệu quả trong việc phân bổ chi phí. Việc thực hiện đúng quy trình khấu hao không chỉ giúp kiểm soát tài sản một cách chính xác mà còn hỗ trợ trong việc lập báo cáo tài chính. Hãy cùng AZTAX tìm hiểu chi tiết quy trình này để áp dụng thành công vào thực tế kinh doanh của bạn!

1. Khái niệm khấu hao tài sản cố định

Dựa theo khoản 9 và khoản 10 Điều 2 của Thông tư 45/2013/TT-BTC, khấu hao tài sản cố định là quá trình tính toán và phân bổ một cách có hệ thống giá trị ban đầu của tài sản cố định vào các chi phí sản xuất và kinh doanh trong thời gian khấu hao của tài sản đó.

Khấu hao tài sản cố định là quá trình xác định và phân bổ giá trị của một tài sản cố định theo thời gian, do sự mòn giảm tự nhiên hoặc tiến bộ công nghệ. Quá trình này đưa vào chi phí sản xuất kinh doanh trong suốt thời gian sử dụng của tài sản.

Để tính khấu hao tài sản cố định, doanh nghiệp cần xác định hai yếu tố chính: tài sản cố định đã sử dụng hay mua mới và thời điểm chính thức đưa tài sản vào quá trình sản xuất.

Việc xác định thời gian khấu hao có thể do doanh nghiệp tự quyết định, nhưng phải tuân thủ theo khung thời gian trích khấu hao tài sản cố định của Bộ Tài chính. Đồng thời, doanh nghiệp cần thông báo với cơ quan thuế về các thông tin liên quan đến tình trạng và thời gian tính khấu hao tài sản cố định.

2. Cách hạch toán khấu hao tài sản cố định mới nhất

Cách hạch toán khấu hao tài sản cố định bao gồm xác định nguyên giá tài sản, tính toán khấu hao hàng kỳ theo phương pháp đã chọn (như tuyến tính hoặc giảm dần) và ghi nhận chi phí khấu hao vào sổ sách kế toán. Chi phí khấu hao được hạch toán vào các tài khoản chi phí liên quan, đồng thời làm giảm giá trị tài sản cố định trên bảng cân đối kế toán.

2.1 Hạch toán khi mua TSCĐ không phải lắp đặt và chạy thử

Trong trường hợp mua tài sản cố định mà không có các chi phí bổ sung như lắp đặt, chạy thử, đầu tư,… và có thể sử dụng ngay, việc hạch toán khấu hao TSCĐ được thực hiện như sau:

- Nợ vào tài khoản 211 (Nguyên giá chưa bao gồm VAT).

- Nợ vào tài khoản 1332 (VAT được khấu trừ).

- Có vào tài khoản 1121 hoặc 331.

- Nợ tài khoản 211: 75.000.000

- Nợ tài khoản 133: 7.500.000

- Có tài khoản 331: 82.500.000

- Nợ tài khoản 211: 727.273

- Nợ tài khoản 133: 72.727

- Có tài khoản 112: 800.000

2.1.1 Tài sản cố định hữu hình được nhận kèm thiết bị phụ tùng để thay thế

Khi mua TSCĐ mà không có việc lắp đặt, chạy thử và có đi kèm thiết bị phụ tùng thay thế, quy trình hạch toán khấu hao TSCĐ được thực hiện như sau:

- Nợ vào tài khoản 221 (TSCĐ hữu hình).

- Nếu có, nợ vào tài khoản 153 (Công cụ, dụng cụ) để hạch toán cho thiết bị phụ tùng thay thế.

- Nếu áp dụng, nợ vào tài khoản 133 (VAT được khấu trừ).

- Có vào tài khoản 111, 112, 331.

Lưu ý: Trước khi hạch toán khấu hao tài sản cố định, cần xác định chính xác giá trị của thiết bị phụ tùng thay thế để đảm bảo tính chính xác trong quy trình hạch toán.

2.1.2 Mua tài sản cố định hữu hình theo cách thức trả chậm, trả góp

Trường hợp mua tài sản theo hình thức trả chậm, trả góp đòi hỏi sự tính toán cẩn thận về giá trị của tài sản và việc thanh toán nợ theo mốc thời gian được thực hiện như sau:

Khi mua tài sản:

- Nợ vào tài khoản 211 (TSCĐ hữu hình) (nguyên giá – ghi theo giá mua trả tiền ngay).

- Nếu có, nợ vào tài khoản 133 (VAT được khấu trừ).

- Nợ vào tài khoản 242 (Chi phí trả trước) (là phần lãi phải trả chậm, là chênh lệch giữa tổng số tiền phải thanh toán trừ giá mua trả tiền ngay và VAT).

- Có vào những tài khoản 111, 112, 331.

Khi thanh toán định kỳ cho bên người bán:

- Nợ vào tài khoản 331 (Phải trả cho người bán).

- Có vào các tài khoản 111, 112 (bao gồm cả gốc và lãi trả chậm, trả góp phải trả định kỳ).

Khi tính vào chi phí lãi trả chậm và trả góp:

- Nợ vào tài khoản 635 (Chi phí tài chính).

- Có vào tài khoản 242 (hay chi phí trả trước).

Lưu ý: Việc theo dõi và đảm bảo thanh toán đúng hạn cho các khoản trả góp là rất quan trọng để tránh các rủi ro phát sinh.

2.1.3 Tài sản cố định hữu hình được tài trợ, biếu hay tặng

Khi có tài trợ, biếu tặng, quy trình hạch toán khấu hao TSCĐ hữu hình được thực hiện như sau:

- Nợ vào tài khoản 221 (TSCĐ hữu hình).

- Có vào tài khoản 711 (hay thu nhập khác).

Lưu ý: Các chi phí khác liên quan trực tiếp đến việc tài trợ, biếu tặng này cũng cần được hạch toán khấu hao tài sản cố định theo quy định của pháp luật như sau:

- Nợ vào tài khoản 211 (TSCĐ hữu hình).

- Có vào những tài khoản 111, 112, 331…

2.1.4 Mua tài sản cố định hữu hình là nhà cửa, vật kiến trúc gắn liền cùng với quyền sử dụng đất

Trong quá trình mua TSCĐ hữu hình như nhà cửa, vật kiến trúc gắn liền với quyền sử dụng đất thì quy trình hạch toán bao gồm cả việc xác định giá trị của tài sản và phân biệt giữa TSCĐ và quyền sử dụng đất được thực hiện như sau:

- Nợ vào tài khoản 211 (TSCĐ hữu hình) (nguyên giá – chi tiết nhà cửa, vật kiến trúc).

- Nếu có, nợ vào tài khoản 213 (TSCĐ vô hình) (nguyên giá – chi tiết quyền sử dụng đất).

- Nếu áp dụng, nợ vào tài khoản 133 (VAT được khấu trừ).

- Có vào những tài khoản 111, 112, 331…

2.2 Hạch toán khi mua TSCĐ mà cần phải lắp đặt, chạy thử

Trong trường hợp mua TSCĐ và cần phải lắp đặt, chạy thử, trang bị trước khi đưa vào sử dụng (không thể sử dụng ngay) thì quy trình hạch toán khấu hao TSCĐ được thực hiện như sau:

Khi mua TSCĐ:

- Nợ vào tài khoản 241 (Mua sắm TSCĐ).

- Nếu có, nợ vào tài khoản 133 (VAT được khấu trừ).

- Có vào các tài khoản 112, 331.

Khi có biên bản bàn giao, nghiệm thu:

- Nợ vào tài khoản 211 (TSCĐ hữu hình).

- Có vào tài khoản 241.

2.3 Trường hợp nhận vốn góp hoặc nhận vốn cấp bằng TSCĐ

Trường hợp nhận vốn góp hay nhận vốn cấp bằng TSCĐ, quy trình hạch toán được thực hiện như sau:

- Nợ vào tài khoản 211 (TSCĐ hữu hình).

- Có vào tài khoản 411 (Nguồn vốn kinh doanh).

Chú ý: Việc bắt đầu hay dừng trích khấu hao tài sản cố định được thực hiện từ ngày (số ngày trong tháng) mà TSCĐ được tăng hoặc giảm. Điều này có nghĩa là:

- Ngày ghi tăng TSCĐ cũng chính là ngày bắt đầu trích khấu hao cho TSCĐ (tức là nếu bạn hạch toán vào TK 211 vào bất kỳ ngày nào thì trích khấu hao sẽ bắt đầu tính từ ngày đó).

- Ngày ghi giảm TSCĐ cũng chính là ngày dừng trích khấu hao cho TSCĐ.

Ví dụ: Vào ngày 20/03/20xx, Công ty X đã nhận được vốn góp từ công ty liên doanh Y, đó là một tài sản trị giá 500.000.000 đồng theo Biên bản góp vốn số 05/20xx. Theo định giá của Hội đồng thẩm định, giá trị của tài sản góp vốn được xác nhận là 500.000.000 đồng.

- Nợ tài khoản 211: 500.000.000

- Có tài khoản 411: 500.000.000

2.4 Cách hạch toán thanh lý tài sản cố định

Dựa vào Biên bản thanh lý và các chứng từ liên quan đến việc thu, chi thanh lý TSCĐ, quy trình hạch toán được thực hiện như sau:

Phản ánh số thu nhập từ nhượng bán, thanh lý tài sản cố định, kế toán hạch toán thanh lý tài sản cố định như sau:

- Nợ vào những tài khoản 111, 112, 131 (Tổng giá thanh toán).

- Có vào tài khoản 711 (Phân bổ giá trị còn lại của TSCĐ khi thanh lý).

- Có vào tài khoản 3331 (VAT phải nộp 33311) (nếu có).

Các chi phí phát sinh cho hoạt động thanh lý, nhượng bán TSCĐ, kế toán hạch toán thanh lý tài sản cố định như sau:

- Nợ vào tài khoản 811 (Chi phí khác).

- Nếu áp dụng, nợ vào tài khoản 133 (VAT được khấu trừ).

- Có vào các tài khoản 111, 112, 141, 311,… (Tổng giá thanh toán).

Ghi giảm nguyên giá TSCĐ thanh lý, nhượng bán, kế toán hạch toán thanh lý tài sản cố định như sau:

- Nợ vào tài khoản 214 (Hao mòn TSCĐ) (giá trị hao mòn).

- Nếu có, nợ vào tài khoản 811 (Chi phí khác) (giá trị còn lại).

- Có vào tài khoản 211 (TSCĐ hữu hình) (nguyên giá).

- Có vào tài khoản 213 (TSCĐ vô hình) (nguyên giá).

Trường hợp bán hồ sơ thầu thanh lý TSCĐ, kế toán hạch toán thanh lý tài sản cố định như sau:

- Nợ vào những tài khoản 111, 112, 138 để ghi nhận khoản thu từ bán hồ sơ thầu liên quan.

- Có vào tài khoản 811 (Chi phí khác).

Lưu ý:

- Việc hạch toán nhượng bán, thanh lý TSCĐ vô hình được thực hiện tương tự như việc hạch toán thanh lý TSCĐ hữu hình.

- Theo khoản 1 điều 4 Thông tư 45/2013/TT-BTC, việc phá dỡ TSCĐ cũng được xử lý như thanh lý TSCĐ.

- Giá mua ban đầu của thiết bị: 24 triệu đồng

- Giá trị hao mòn lũy kế: 6 triệu đồng

- Thời gian sử dụng: 2 năm

- Chi phí sửa chữa trước khi bán: 500.000 đồng (đã thanh toán bằng tiền mặt)

- Giá bán thiết bị: 8 triệu đồng (chưa bao gồm VAT 10% và chưa thu tiền từ khách hàng)

Kế toán hạch toán thanh lý tài sản cố định như sau:

Phản ánh số thu nhập từ thanh lý thiết bị:

- Nợ tài khoản 111: 8.800.000 (8 triệu đồng + 800.000 VAT)

- Có tài khoản 711: 8.000.000 (giá trị còn lại của TSCĐ)

- Có tài khoản 3331: 800.000 (VAT phải nộp)

Ghi nhận chi phí sửa chữa trước khi bán:

- Nợ tài khoản 811: 500.000 (Chi phí khác)

- Có tài khoản 111: 500.000 (Thanh toán bằng tiền mặt)

Ghi giảm nguyên giá và hao mòn TSCĐ thanh lý:

- Nợ tài khoản 214: 6.000.000 (Hao mòn TSCĐ)

- Nợ tài khoản 811: 18.000.000 (Giá trị còn lại của TSCĐ)

- Có tài khoản 211: 24.000.000 (Nguyên giá TSCĐ)

2.5 Hạch toán trích khấu hao tài sản cố định hàng tháng

Vào cuối kỳ (cuối tháng), bộ phận kế toán thực hiện việc hạch toán trích khấu hao tài sản cố định theo từng bộ phận sử dụng và hạch toán trích khấu hao tài sản cố định như sau:

Nợ vào các tài khoản sau để phân bổ chi phí trích khấu hao tài sản cố định theo từng bộ phận:

- Tài khoản 154 (Bộ phận Sản xuất) (TT 133).

- Tài khoản 6421 (Bộ phận Bán hàng) (TT 133).

- Tài khoản 6422 (Bộ phận Quản lý) (TT 133).

- Tài khoản 623 (Chi phí sử dụng máy thi công) (TT 200).

- Tài khoản 627 (Chi phí sản xuất chung) (TT 200).

- Tài khoản 641 (Chi phí bán hàng) (TT 200).

- Tài khoản 642 (Chi phí QLDN) (TT 200).

Có vào các tài khoản sau để ghi nhận chi phí trích khấu hao tài sản cố định:

- Tài khoản 2141 (Hao mòn Tài sản cố định Hữu hình).

- Tùy từng loại TSCĐ, có vào các tài khoản 2142, 2143, 2147.

Lưu ý: Quá trình hạch toán trích khấu hao chỉ thực hiện đến khi giá trị trích khấu hao bằng với nguyên giá (đối với tài khoản 211).

Ví dụ: Hạch toán trích khấu hao tài sản cố định hàng tháng

Giả sử doanh nghiệp có một máy móc trị giá 120 triệu đồng, đăng ký khấu hao trong 4 năm. Mỗi tháng, bộ phận kế toán thực hiện việc hạch toán trích khấu hao tài sản cố định như sau:

- Nợ TK 154: 2 triệu đồng (khấu hao cho bộ phận sản xuất).

- Nợ TK 6421: 1 triệu đồng (khấu hao cho bộ phận bán hàng).

- Nợ TK 6422: 1 triệu đồng (khấu hao cho bộ phận quản lý).

- Nợ TK 623: 500 nghìn đồng (khấu hao cho máy thi công).

- Nợ TK 627: 1 triệu đồng (khấu hao cho chi phí sản xuất chung).

- Nợ TK 641: 1 triệu đồng (khấu hao cho chi phí bán hàng).

- Nợ TK 642: 1 triệu đồng (khấu hao cho chi phí quản lý doanh nghiệp).

- Có tài khoản 2141 (Hao mòn tài sản cố định hữu hình): 7 triệu đồng.

Quá trình trích khấu hao sẽ tiếp tục cho đến khi tổng giá trị khấu hao đạt bằng nguyên giá tài sản.

Xem thêm: Cách hạch toán nhập khẩu tài sản cố định theo thông tư 133

Xem thêm: Cách Hạch toán tài sản cố định cố định hữu hình – Tài khoản 211

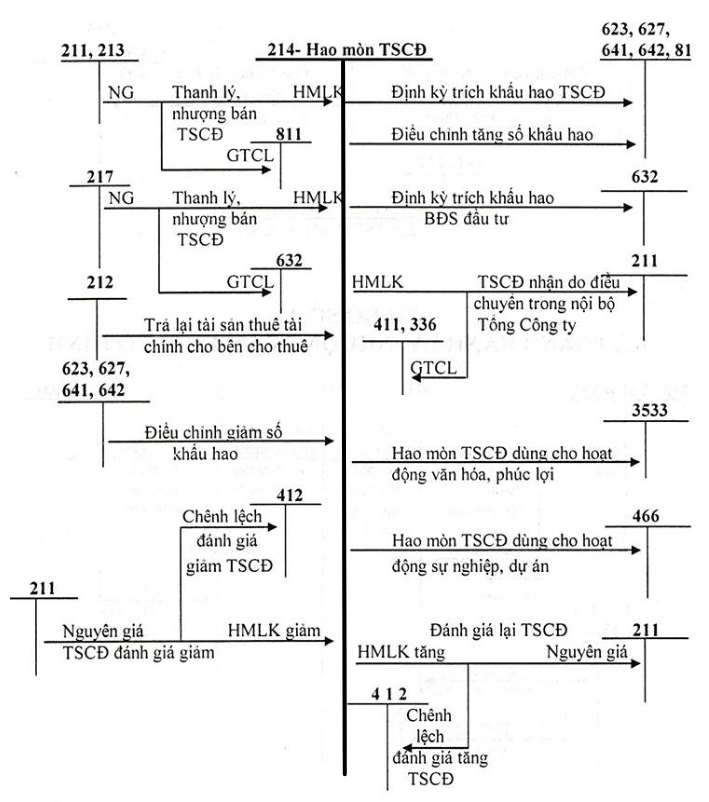

3. Sơ đồ định khoản – Hạch toán khấu hao tài sản cố định

Dưới đây là sơ đồ minh họa định khoản và hạch toán khấu hao tài sản cố định (tài khoản 214) dựa trên các quy định của Thông tư 133 và Thông tư 200 để bạn có thể tham khảo:

Sơ đồ định khoản theo Thông tư 133

Sơ đồ định khoản theo Thông tư 200

Lưu ý:

- Các tài khoản kế toán có thể được điều chỉnh phù hợp với từng trường hợp cụ thể.

- Tuân thủ đầy đủ các quy định của Luật kế toán và các hướng dẫn liên quan là rất quan trọng và cần thiết.

4. Cách tính nguyên giá TSCĐ đã qua sử dụng

Nguyên giá tài sản cố định (TSCĐ) đã qua sử dụng được tính bằng tổng giá mua tại thời điểm mua cộng với các khoản thuế không được hoàn lại và các chi phí liên quan trực tiếp đến việc đưa TSCĐ vào trạng thái sẵn sàng sử dụng. Các chi phí này bao gồm chi phí vận chuyển, bốc dỡ, nâng cấp, lắp đặt, chạy thử và lệ phí trước bạ (nếu có).

Thông tư số 45/2013/TT-BTC ngày 25/04/2013 quy định như sau:

- Nguyên giá của tài sản cố định hữu hình là tổng chi phí mà doanh nghiệp phải chi để sở hữu tài sản cố định hữu hình cho đến khi tài sản đó đã sẵn sàng để sử dụng.

- Nguyên giá TSCĐ hữu hình (bao gồm cả tài sản mua mới và đã qua sử dụng) bao gồm: giá mua (+) các khoản thuế phải nộp (như thuế VAT, thuế môi trường… không tính thuế được hoàn lại như thuế VAT trả lại) (+) các chi phí khác cần phải chi ra để đưa tài sản cố định vào trạng thái sẵn sàng sử dụng, bao gồm cả lãi tiền vay trong quá trình xây dựng hoặc mua sắm, chi phí vận chuyển và bốc dỡ, chi phí nâng cấp, lắp đặt và chạy thử, lệ phí đăng ký, và các chi phí khác có liên quan trực tiếp.

Kết luận:

Nguyên giá TSCĐ của tài sản cố định đã qua sử dụng = Giá mua thực tế của tài sản (*) + Các khoản thuế và chi phí khác liên quan (không bao gồm thuế được hoàn lại)

(*): Giá mua thực tế là giá trên hóa đơn (không tính thuế VAT).

Xem thêm: Hướng dẫn cách hạch toán đánh giá lại tài sản cố định

5. Cách tính khấu hao tài sản cố định đã qua sử dụng

Để tính khấu hao tài sản cố định đã qua sử dụng, có thể áp dụng phương pháp khấu hao giảm dần theo số dư còn lại hoặc khấu hao theo số giờ sử dụng. Phương pháp khấu hao giảm dần tính toán dựa trên tỷ lệ khấu hao áp dụng cho giá trị còn lại của tài sản, trong khi phương pháp khấu hao theo số giờ sử dụng phân bổ chi phí dựa trên số giờ hoạt động thực tế của tài sản.

Hiện nay, theo chuẩn mực kế toán, có ba phương pháp chính để tính trích khấu hao tài sản cố định:

- Phương pháp khấu hao đường thẳng;

- Phương pháp khấu hao TSCĐ theo số dư giảm dần có điều chỉnh;

- Phương pháp khấu hao TSCĐ theo số lượng và khối lượng sản phẩm.

Phần lớn các doanh nghiệp thường ưa chuộng phương pháp khấu hao đường thẳng. Trong bài viết này, chúng ta sẽ tập trung phân tích về phương pháp này.

Mức độ trích khấu hao TSCĐ hàng năm theo phương pháp khấu hao đường thẳng

Mức trích khấu hao hằng năm = Nguyên giá của TSCĐ / Thời gian trích khấu hao

Trong đó:

- Thời gian trích khấu hao của TSCĐ được tính dựa trên giá trị hợp lý của TSCĐ và thời gian trích khấu hao của TSCĐ mới cùng loại theo Phụ lục 1 của Thông tư 45.

- Giá trị hợp lý của TSCĐ là giá mua, giá trị còn lại hoặc giá trị thẩm định của tổ chức có thẩm quyền (trong trường hợp nhận, biếu tặng, chuyển nhượng miễn phí) và các trường hợp khác.

- Thời gian trích khấu hao của TSCĐ mới cùng loại sẽ được xác định theo Phụ lục 1 ban hành kèm theo Thông tư 45.

Mức độ trích khấu hao TSCĐ hàng tháng theo phương pháp đường thẳng

Mức trích khấu hao hàng tháng được tính bằng cách chia mức trích khấu hao hàng năm cho 12 tháng:

Mức trích khấu hao hằng tháng = Mức trích khấu hao hàng năm / 12

- Đối với tháng có phát sinh tăng TSCĐ, ta sẽ tính mức trích khấu hao theo tháng dựa trên số ngày sử dụng TSCĐ trong tháng đó:

- Mức trích khấu hao của tháng phát sinh tăng TSCĐ = Mức trích khấu hao theo tháng × Số ngày sử dụng TSCĐ trong tháng đó / Tổng số ngày của tháng đó

Xem thêm: hạch toán thanh lý tài sản cố định và ví dụ về thanh lý tài sản cố định

6. Khung thời gian khấu hao tài sản cố định

Khung thời gian trích khấu hao tài sản cố định xác định thời gian phân bổ chi phí tài sản vào các kỳ kế toán dựa trên tuổi thọ hữu ích của tài sản. Theo quy định tại Việt Nam, thời gian khấu hao được phân chia theo loại tài sản, từ 3 đến 50 năm. Doanh nghiệp cần áp dụng đúng khung thời gian này để đảm bảo tính chính xác trong báo cáo tài chính.

Thời hạn trích khấu hao cho từng loại TSCĐ được xác định theo quy định của Thông tư số 45/2013/TT-BTC ngày 25/04/2013 của Bộ Tài chính như sau:

| Danh mục những nhóm tài sản cố định | Thời gian trích khấu hao tối thiểu (theo năm) | Thời gian trích khấu hao tối đa (theo năm) |

|

A – Máy móc và thiết bị động lực |

||

| 1. Máy phát động lực | 8 | 15 |

| 2. Máy phát điện, thuỷ điện, nhiệt điện, phong điện và hỗn hợp khí | 7 | 20 |

| 3. Máy biến áp, thiết bị nguồn điện | 7 | 15 |

| 4. Máy móc và thiết bị động lực khác | 6 | 15 |

| B – Máy móc và thiết bị công tác | ||

| 1. Máy công cụ | 7 | 15 |

| 2. Máy móc thiết bị dùng trong các ngành khai khoáng | 5 | 15 |

| 3. Máy kéo | 6 | 15 |

| 4. Máy dùng cho nông- lâm nghiệp | 6 | 15 |

| 5. Máy bơm nước, xăng dầu | 6 | 15 |

| 6. Thiết bị luyện kim, gia công bề mặt chống gỉ, ăn mòn kim loại | 7 | 15 |

| 7. Thiết bị chuyên dùng cho sản xuất các loại hoá chất | 6 | 15 |

| 8. Máy móc, thiết bị chuyên dùng cho sản xuất vật liệu xây dựng, đồ sành sứ, thuỷ tinh | 10 | 20 |

| 9. Thiết bị chuyên dùng cho sản xuất các linh kiện và điện tử, quang học, cơ khí chính xác | 5 | 15 |

| 10. Máy móc, thiết bị dùng trong những ngành sản xuất da, in văn phòng phẩm và văn hoá phẩm | 7 | 15 |

| 11. Máy móc, thiết bị dùng cho ngành dệt | 10 | 15 |

| 12. Máy móc, thiết bị dùng cho ngành may mặc | 5 | 10 |

| 13. Máy móc, thiết bị dùng cho ngành giấy | 5 | 15 |

| 14. Máy móc, thiết bị sản xuất, chế biến lương thực và thực phẩm | 7 | 15 |

| 15. Máy móc, thiết bị điện ảnh, y tế | 6 | 15 |

| 16. Máy móc, thiết bị viễn thông, thông tin-điện tử, tin học và truyền hình | 3 | 15 |

| 17. Máy móc, thiết bị cho sản xuất dược phẩm | 6 | 10 |

| 18. Máy móc, thiết bị cho công tác khác | 5 | 12 |

| 19. Máy móc, thiết bị dùng trong ngành lọc hóa dầu | 10 | 20 |

| 20. Máy móc, thiết bị dùng trong thăm dò khai thác dầu khí | 7 | 10 |

| 21. Máy móc thiết bị xây dựng | 8 | 15 |

| 22. Cần cẩu | 10 | 20 |

| C – Dụng cụ làm việc đo lường và thí nghiệm | ||

| 1. Thiết bị đo lường, thử nghiệm các đại lượng cơ học, âm học, nhiệt học | 5 | 10 |

| 2. Thiết bị quang học, quang phổ | 6 | 10 |

| 3. Thiết bị điện, điện tử | 5 | 10 |

| 4. Thiết bị đo, phân tích lý hoá | 6 | 10 |

| 5. Thiết bị, dụng cụ đo phóng xạ | 6 | 10 |

| 6. Thiết bị chuyên ngành đặc biệt | 5 | 10 |

| 7. Các thiết bị đo lường và thí nghiệm khác | 6 | 10 |

| 8. Khuôn mẫu dùng trong công nghiệp đúc | 2 | 5 |

| D – Thiết bị và các phương tiện vận tải | ||

| 1. Phương tiện vận tải đường bộ | 6 | 10 |

| 2. Phương tiện vận tải đường sắt | 7 | 15 |

| 3. Phương tiện vận tải đường thuỷ | 7 | 15 |

| 4. Phương tiện vận tải đường không | 8 | 20 |

| 5. Thiết bị vận chuyển đường ống | 10 | 30 |

| 6. Phương tiện bốc dỡ, nâng hàng | 6 | 10 |

| 7. Thiết bị và phương tiện vận tải khác | 6 | 10 |

| E – Dụng cụ quản lý | ||

| 1. Thiết bị tính toán, đo lường | 5 | 8 |

| 2. Máy móc, thiết bị thông tin, điện tử và phần mềm tin học phục vụ quản lý | 3 | 8 |

| 3. Phương tiện và dụng cụ quản lý khác | 5 | 10 |

| G – Nhà cửa, vật kiến trúc | ||

| 1. Nhà cửa loại kiên cố | 25 | 50 |

| 2. Nhà nghỉ giữa ca, nhà ăn giữa ca, nhà vệ sinh, nhà thay quần áo, nhà để xe… | 6 | 25 |

| 3. Nhà cửa khác | 6 | 25 |

| 4. Kho chứa, bể chứa; cầu, đường, đường băng sân bay; bãi đỗ, sân phơi… | 5 | 20 |

| 5. Kè, đập, cống, kênh, mương máng | 6 | 30 |

| 6. Bến cảng, ụ triền đà… | 10 | 40 |

| 7. Các vật kiến trúc khác | 5 | 10 |

| H – Súc vật, vườn cây lâu năm | ||

| 1. Các loại súc vật | 4 | 15 |

| 2. Vườn cây công nghiệp, vườn cây ăn quả, vườn cây lâu năm. | 6 | 40 |

| 3. Thảm cỏ, thảm cây xanh. | 2 | 8 |

| I – Các loại tài sản cố định hữu hình khác chưa quy định trong các nhóm trên. | 4 | 25 |

| K – Tài sản cố định vô hình khác. | 2 | 20 |

7. Các câu hỏi thường gặp về khấu hao tài sản cố đinh

Khấu hao tài sản cố định là tài khoản nào?

Tài khoản 214 được sử dụng để ghi nhận khấu hao tài sản cố định. Tài khoản này phản ánh sự biến động của giá trị hao mòn và giá trị lũy kế của tài sản cố định cũng như bất động sản đầu tư trong quá trình sử dụng. Nó bao gồm các khoản trích khấu hao và các điều chỉnh khác liên quan đến hao mòn của các tài sản này.

Chi phí khấu hao tài sản cố định được tính vào đâu?

Chi phí khấu hao tài sản cố định được tính vào chi phí sản xuất, kinh doanh trong kỳ của doanh nghiệp. Đây là một phần chi phí quan trọng, phản ánh sự hao mòn tự nhiên hoặc hao mòn do sử dụng của các tài sản cố định trong quá trình hoạt động sản xuất kinh doanh.

Trong bài viết này, chúng ta đã chi tiết về quy trình hạch toán khấu hao tài sản cố định, đặc biệt là các bước định khoản và các bút toán liên quan. Việc hiểu và thực hiện đúng quy trình không chỉ đảm bảo tính chính xác của báo cáo tài chính mà còn giúp doanh nghiệp tối ưu hóa quản lý tài sản và chi phí một cách hiệu quả. Nếu còn điều gì thắc mắc hãy liên hệ ngay với AZTAX qua số HOTLINE: 0932.383.089 để được tư vấn nhé!

Xem thêm: Hạch toán tiền thuê đất hàng năm và thuế sử dụng đất