Thuế thu nhập cá nhân khi bán nhà là một trong những nghĩa vụ quan trọng mà người bán cần thực hiện trong các giao dịch mua bán bất động sản. Ngày nay việc mua bán nhà vốn đang ngày càng phổ biến hiện nay. Tuy nhiên, không phải ai cũng nắm rõ cách tính loại thuế này. Để giúp bạn hiểu rõ hơn, bài viết dưới đây của AZTAX sẽ cung cấp những thông tin chi tiết liên quan đến thuế thu nhập cá nhân khi bán nhà.

1. Thuế thu nhập cá nhân là gì?

Thuế thu nhập cá nhân (Personal income tax) là khoản tiền mà người có thu nhập phải trích nộp trong một phần tiền lương, hoặc từ các nguồn thu khác vào ngân sách nhà nước sau khi đã được giảm trừ. Thuế thu nhập cá nhân không đánh vào những cá nhân có thu nhập thấp, do đó, khoản thu này sẽ công bằng với mọi đối tượng trong, góp phần làm giảm khoảng cách chênh lệch giữa các tầng lớp trong xã hội.

Có 2 đối tượng phải nộp thuế thu nhập cá nhân: Cá nhân cư trú và cá nhân không cư trú tại Việt Nam có thu nhập chịu thuế. Cụ thể:

- Với cá nhân cư trú: Thu nhập chịu thuế là khoản phát sinh trong và ngoài lãnh thổ Việt Nam (không phân biệt nơi trả thu nhập)

- Với cá nhân không cư trú: Thu nhập chịu thuế là thu nhập phát sinh tại Việt Nam (không phân biệt nơi trả và nhận thu nhập).

2. Đối tượng phải nộp thuế thu nhập cá nhân khi bán nhà

Căn cứ vào điểm c khoản 5 điều 2 thông tư 111/2013/TT-BTC thu nhập từ chuyển nhượng quyền sở hữu nhà ở, kể cả nhà ở hình thành trong tương lai là thu nhập chịu thuế thu nhập cá nhân. Người có thu nhập là người có nghĩa vụ nộp thuế.

Đối chiếu với quy định trên, khi mua bán nhà ở thì bên bán là người có nghĩa vụ nộp thuế thu nhập cá nhân, vì là người có thu nhập. Tuy nhiên, các bên được quyền thỏa thuận về người nộp.

Cụ thể, khi chuyển nhượng (mua bán) nhà đất thì người bán có nghĩa vụ nộp thuế thu nhập cá nhân bằng 2% giá trị chuyển nhượng.

3. Trường hợp được miễn thuế thu nhập cá nhân khi bán nhà

Theo điểm a và b khoản 1 Điều 3 Thông tư 111/2013/TT-BTC, có 02 trường hợp được miễn thuế thu nhập cá nhân khi bán nhà, đất:

- Mua bán giữa người có quan hệ hôn nhân, huyết thống, nuôi dưỡng. Ví dụ: giữa vợ với chồng; cha đẻ, mẹ đẻ với con đẻ; cha nuôi, mẹ nuôi với con nuôi; cha chồng, mẹ chồng với con dâu; bố vợ, mẹ vợ với con rể; ông nội, bà nội với cháu nội; ông ngoại, bà ngoại với cháu ngoại; anh chị em ruột với nhau.

- Người chuyển nhượng chỉ có duy nhất một nhà ở, một thửa đất. Trong trường hợp này muốn được miễn thuế thu nhập cá nhân thì phải đáp ứng đủ 03 điều kiện sau:

-

- Điều kiện 1: Chỉ có duy nhất quyền sở hữu một nhà ở hoặc quyền sử dụng một thửa đất ở

- Điều kiện 2: Có quyền sở hữu nhà ở, quyền sử dụng đất ở tối thiểu 06 tháng

- Điều kiện 3. Chuyển nhượng toàn bộ nhà ở, đất ở

4. Cách tính thuế thu nhập cá nhân khi bán nhà

- thuế thu nhập cá nhân = Thuế suất x Giá chuyển nhượng.

( Đây chính là công thức tính toán chung, nhưng không phải trường hợp nào kết quả tính toán cũng cho ra giống nhau. Bởi còn phụ thuộc vào cá nhân người nộp thuế. Cá nhân cư trú sẽ được tính giá chuyển nhượng và thuế suất khác với cá nhân không cư trú.)

4.1 Nếu gia chủ là cá nhân cư trú

- Thuế thu nhập cá nhân mà công dân cư trú phải nộp = giá chuyển nhượng nhà, đất (bất động sản) theo từng lần x 2% thuế suất.

Quy định cụ thể về giá chuyển nhượng bất động sản và thuế suất như sau:

Với thuế suất: Thuế suất 2% sẽ được áp dụng trên đơn giá chuyển nhượng hoặc giá cho thuê nhà ở đối với cá nhân cư trú.

Thời điểm tính thuế:

- Đối với cá nhân cư trú, thời điểm tính thuế là khi hợp đồng mua bán hoặc chuyển nhượng nhà đất có hiệu lực. Nếu hợp đồng không quy định, người mua sẽ chịu trách nhiệm nộp thuế.

- Với bất động sản đã hình thành, thuế được tính khi hoàn tất đăng ký quyền sở hữu, sử dụng. Còn với bất động sản hình thành trong tương lai, thời điểm tính thuế là khi nộp hồ sơ khai thuế cho cơ quan có thẩm quyền.

4.2 Nếu gia chủ là cá nhân không cư trú

Giá chuyển nhượng nhà đất x Thuế suất 2% = thuế thu nhập cá nhân phải hoàn thành.

Cụ thể:

- Giá chuyển nhượng nhà đất là toàn bộ thu nhập từ bán hoặc chuyển nhượng. Lưu ý là toàn bộ thu nhập không trừ phí, không gồm giá vốn.

- Giá chuyển nhượng nhà đất (bất động sản) sẽ được xác định khác nhau qua mỗi trường hợp khác nhau.

- Thuế suất được tính tương tự như đối với cá nhân không cư trú. Bằng 2% trên giá mua bán, chuyển nhượng trong giao dịch bất động sản.

- Thời điểm làm thủ tục chuyển nhượng bất động sản cũng chính là thời điểm tính thuế thu nhập cá nhân khi bán nhà, chuyển nhượng nhà đất đối với cá nhân không cư trú.

5. Một số câu hỏi thường gặp về thuế khi bán nhà

Dưới đây là 1 số câu hỏi thường gặp về thuế kia bán nhà

5.1 Ai phải nộp thuế thu nhập cá nhân khi giao dịch bán nhà?

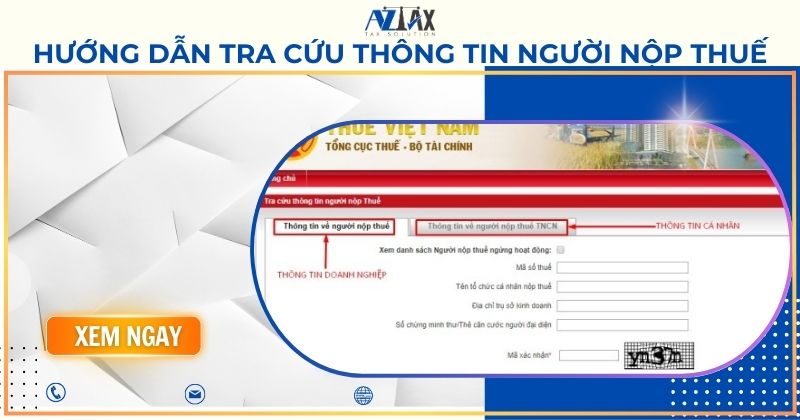

5.2 Cách xác nhận chỉ sở hữu một bất động sản duy nhất?

Để chứng minh bản thân chỉ sở hữu một bất động sản, cá nhân cần chuẩn bị các giấy tờ sau:

- Tờ khai thuế thu nhập cá nhân có chữ ký của người bán.

- Bản sao giấy chứng nhận quyền sở hữu hoặc quyền sử dụng bất động sản đó.

- Hợp đồng mua bán hoặc chuyển nhượng bất động sản liên quan.

- Các giấy tờ pháp lý để hoàn tất thủ tục miễn thuế thu nhập cá nhân nếu thuộc diện được miễn theo quy định pháp luật.

5.3 Xin giấy xác nhận sở hữu duy nhất một nhà hoặc đất ở đâu?

5.4 Ngoài thuế thu nhập cá nhân, cần đóng thêm các loại thuế và phí nào khi bán nhà đất?

- Lệ phí trước bạ khi thực hiện giao dịch chuyển nhượng nhà đất.

- Phí công chứng liên quan đến hồ sơ mua bán bất động sản.

- Lệ phí cấp sổ đỏ, quyền sở hữu nhà và tài sản gắn liền.

- Phí thẩm định hồ sơ khi cấp giấy chứng nhận quyền sử dụng đất trong giao dịch.